欧阳辉(长江商学院金融学杰出院长讲席教授;长江商学院互联网金融研究中心主任与金融创新和财富管理研究中心联席主任)、常杰(长江商学院金融创新和财富管理研究中心高级研究员)

当前中国经济正在实行供给侧结构性改革,通过“去产能、去库存、去杠杆、降成本、补短板”等经济政策以实现资源的优化配置,提振经济发展。截至2016年10月31日, A股上市公司三季报公布完毕,本文依据三季报公布的财务数据对上市公司盈利情况进行实证分析,从市盈率的角度跟踪A股上市公司的市场价格与企业盈利之间的关系,观察经济发展的新动向。

一、市盈率指标和盈利增速结构不均衡

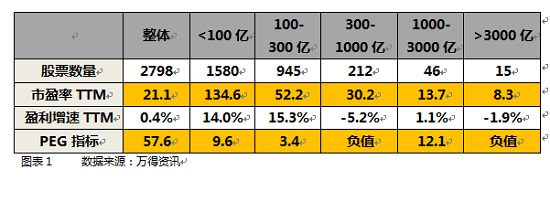

本文对A股延续采用分市值大小建立组合,对比市盈率和盈利增速的方法进行分析,以下载于万得数据库的全部2955个A股股票作为分析对象。因为计算盈利增速TTM的需要,剔除152个未公布2014三季报的股票(多为新上市公司),剔除5个退市股票,剩余分析样本2798个。

如图表1所示,基于3Q2016TTM的上市公司盈利,截至2016年10月31日,整体组合的市盈率为21.1,盈利增速0.4%。从分市值组合的市盈率看,低于100亿市值的组合市盈率为134.6,显著大于整体水平;从分市值组合的盈利增速看,低于300亿市值的组合盈利增长同比约15%,而300亿以上的大市值组合盈利增长并不显著,其中两个组合出现下降。

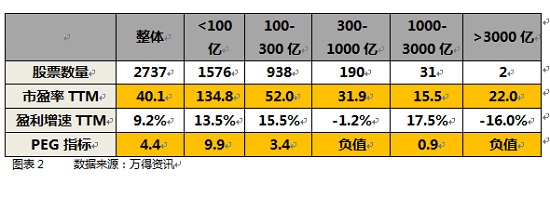

2016年三季报显示22家银行类上市公司实现归属母公司股东的净利润10704亿元,同比增加2.6%,占当期上市公司总净利润的51.4%。银行及其它金融类上市公司净利润变动对整体净利润的影响太大,共65家予以剔除。2016年三季报显示中国石油和中国石化两家上市公司实现归属母公司股东的净利润308亿元,占当期上市公司总净利润的1.5%,同比减少45%,也予以剔除。剔除这两类公司后,以期剩余2737家分析样本可以更好地反映实体经济的真实状况。

对比剔除前后的计算结果发现,整体市盈率从21.1上升至40.1,显著大幅上升;整体盈利增速从0.4%变成9.2%,盈利增速亦有显著改观。说明金融类公司和石油石化的盈利对上市公司总体盈利有较大影响,这两类公司的低市盈率拉低了市场整体市盈率,影响了对其它公司市盈率大小的判断。

剔除这两类公司后的计算结果显示,1000-3000亿市值组合的盈利增速TTM由1.1%变为17.5%,一方面说明金融类公司和石油石化在过去的12个月里盈利情况承受压力,对组合指标起了负向作用,另一方面说明除了这两类公司外的大市值上市公司盈利情况有所好转。

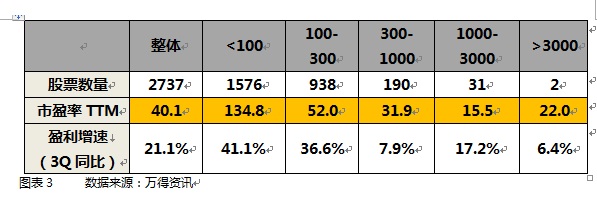

为了计算市盈率指标,前文的TTM分析是近似会计年度,包含了之前会计年度中的第四季度数据,而上市公司业绩衡量和分配以实际会计年度为依据。为了准确了解本年度企业盈利情况的动向,我们对2016年三季报数据进行同期对比,从更短期的数据观察企业盈利情况的变化。由于金融类和石油类公司盈利增速在2016年显著放缓且权重较大,仍旧予以剔除。

图表3的数据显示, 2737家样本公司的前三季度盈利与去年同期相比增长21.1%,300亿市值以下的组合盈利增速超过35%,说明小市值组合的上市公司整体上在今年前三季度盈利情况乐观,较高的市盈率受益于业绩增长支撑。

二、盈利变动行业分布不均衡

为了应对经济下行压力,官方今年采取稳定增长的措施,积极推进基础设施建设,引导利率下行,税费改革降低企业成本,各项稳增长举措使上市公司短期财务数据有企稳向好迹象。2016年前三季度2737家样本公司整体盈利8102亿元,比2015年前三季度6691亿元增加1410亿元,增长21.1%。

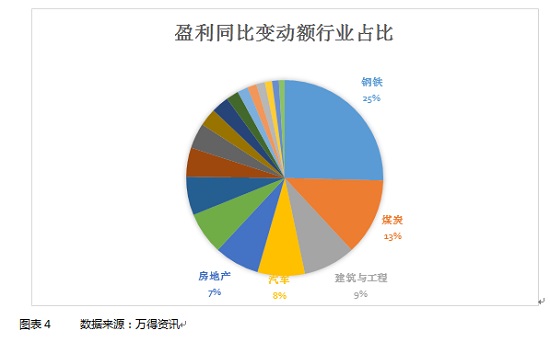

分析增长变动数据发现,数量占2737家样本公司2%的增长最多的前55家公司合计增加1081亿元,占增加额的77%。2%的公司占了近八成的盈利增长变动,盈利增长集中在很少数量的公司,盈利增长结构并不均衡。观察这55家公司的行业分布发现,钢铁、煤炭、建筑与工程、汽车、房地产这五个行业占了1081亿元的62%。(如图表4)

受益于推进基础设施建设、房地产价格上涨等因素,钢铁、煤炭价格在2016年出现大幅上涨,相关行业的上市公司经营受益显著,汽车销售的旺盛增长也带动了钢材需求,基本上符合当期经济发展现状。总体上看,2016年前三季度同比业绩改善较大的行业主要受价格上涨和订单增加两个因素的影响。

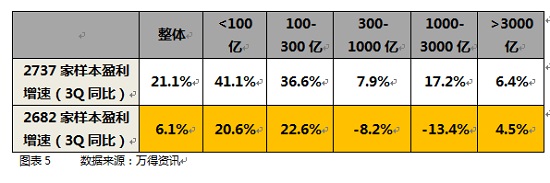

剔除这55家公司后,数量占比98%的2682家样本公司前三季度盈利增长从21.1%下降到6.1%,各市值组合均出现不同程度的下降,进一步说明集中在上述几个行业的55家公司贡献了盈利增长的大部分份额。(如图表5)

在既定的去产能、去库存政策下,核心城市的房地产政策逐渐趋严,而基础设施建设的推进有较大可能仅是为了保持经济稳定,在经济结构调整的大背景下,靠原有投资领域拉动的需求并不利于政府既定目标的达成,因此受益于此的相关需求持续性值得关注。

值得注意的是,在之前各个样本组合计算得出的结果中,低于300亿市值组合的盈利增速与其他组别相比表现更优,这是因为绝大多数中小企业板、创业板公司归于这个市值区间。而中小创公司多是新经济行业,受传统经济周期影响较小,保持了较高的发展速度,此外并购重组因素也对中小型公司的盈利增长起了推动作用。

总结

TTM统计期内A股上市公司整体盈利持平,剔除金融类和两油后,盈利上涨9.2%。在目前的市场价格水平下,市盈率保持在较高位置,按市值大小结构上并不均衡。

受益于基础设施建设和价格上涨的推动,2016年前三季度相应行业公司的经营情况有所改观,带动盈利增长有边际改善的迹象,但行业分布并不均衡。

基础设施建设和房地产投资所拉动的相关行业盈利改善,并不利于“去产能、去库存、去杠杆、降成本、补短板”的经济结构调整目标,投资者宜密切跟踪财政政策和货币政策对上市公司经营业绩的持续影响。

文章来源:《财新网》