李海涛 长江商学院金融学教授、杰出院长讲席教授、MBA项目副院长

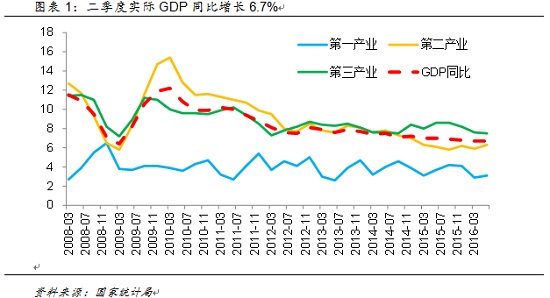

如果把中国看做一家巨大无比的企业,那么GDP可以被看做是这家企业对外公布的财务报告。从国家统计局公布的上半年GDP来看,中国这家企业的业绩看起来还算令人满意。二季度实际GDP同比增长6.7%,相比一季度持平,经济短期企稳态势明显,目前来看也似乎能够完成年度的增长目标区间。

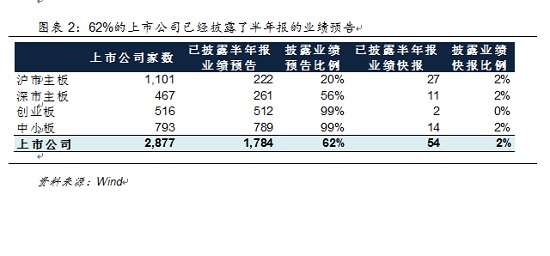

A股的上市公司多为各个细分行业的龙头企业,也因此可以看作微观社会经济活动的缩影和代表,虽然A股的中报季要一直持续到8月末才结束,但多数上市公司已经披露了上半年的业绩预告,截至2016年7月21日,A股的2,877家上市公司中,已经有1,784家披露了2016年半年报的业绩预告,占上市公司总数的62%,此外有54家上市公司已经披露了半年度的业绩快报,从这些业绩预告和快报中可以一窥当前中国经济和资本市场的真实状况。

超六成上市公司给出偏正面的业绩预告。业绩预告按照披露业绩的类型可以分为正面和负面两大类,从已经发布业绩预告的公司情况看,超过六成的公司给出包括预增、续盈、扭亏或略增在内的正面业绩指引,只有不到四成的公司给出包括预减、续亏、首亏和略减在内的负面业绩指引。在业绩增速方面,发布业绩预告的公司平均半年度业绩增速在96%,可以说交出一份并不算糟的答卷。

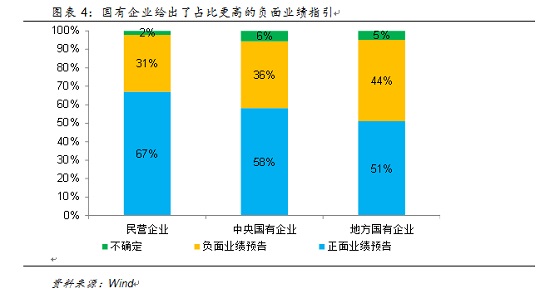

国有企业中偏正面的盈利预测占比更低。如果将已经披露半年报预告的上市公司按照企业属性分组,可以看到,67%的民营企业给出正面的业绩指引,这一数字高于央企(58%)和地方国企(51%),同时更高占比的国有企业在业绩预告中给出了相对模糊的业绩指引。

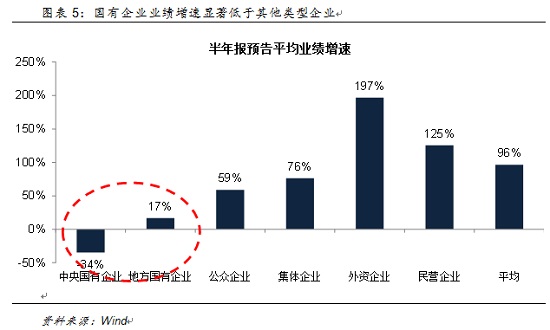

国有企业业绩增速逊于民营企业。从业绩增长情况看,中央国有企业2016年上半年平均业绩出现负增长,地方国有企业略有正增长,但增速显著低于其他类型企业,国有企业运营效率仍然偏低,这可能与国有企业普遍体量偏大有关,但提质增效仍将是当前国企改革的重中之重。

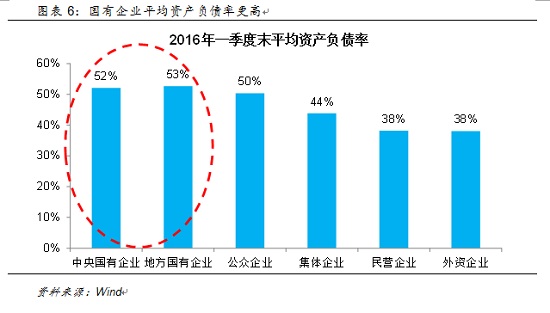

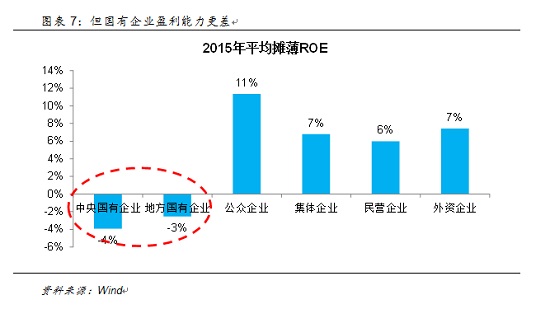

国有企业资产负债率更高,但盈利能力更差,反映资源配置的低效率。从上市公司的情况看,中央国有企业和地方国有企业的平均资产负债率平均比民营企业、外资企业高4-5%,由于背靠政府信用,国有企业更容易从银行体系获得贷款和授信,资金成本也往往更低。但考察盈利能力,以平均摊薄ROE计,无论上市央企还是上市地方国企,2015年平均摊薄ROE均为负值,远低于其他类型的上市公司。尽管这些企业盈利能力差,甚至出现了亏损,中国的银行体系仍然在不断向这些企业“输血”,而一些盈利能力不错的民营企业却仍然求“钱”若渴,金融体系资源配置效率仍然非常低下,改革迫在眉睫。

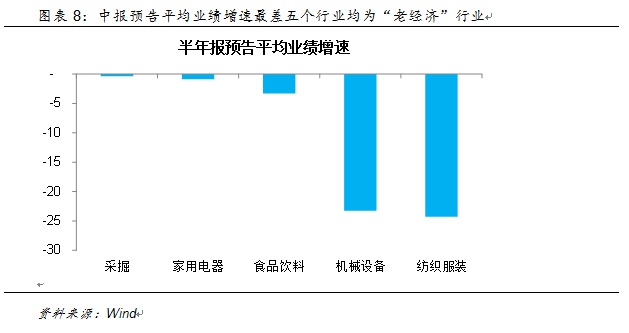

“老经济”行业继续萎靡

从中报业绩预告中分行业的收入增速看,新旧行业分化明显,垫底的纺织服装、机械设备、食品饮料、家用电器和采掘五个行业均为“老经济”行业,也仅有这五个行业平均业绩增速出现负增长。

宏观经济整体疲弱导致整体终端需求不振。制造业低迷,中游行业首当其冲受到挤压,例如宝色股份表示销售收入下降的主要原因是“受宏观经济影响,化工市场严重萎缩”。大宗商品价格仍然在低位徘徊,和大宗商品相关的中游行业受影响最为严重,例如油价持续低迷,国内外油气勘探开发企业进一步压缩投资,油服企业工作量不足,石油机械相关产品需求继续低迷,石化机械、道森股份、准油股份、石化油服等上市公司在解释亏损原因时都提及这一点。

能源行业整体不景气,除石油外,煤炭行业也是一例,受到煤炭市场整体下滑影响,销售数量和销售价格有所下滑,平庄能源、阳泉煤业等公司都出现了业绩的大幅下滑。

通过供给侧改革解决过剩产能问题仍然必要。但同时更加重要的在于这些行业普遍存在严重的产能过剩和库存积压,供给侧改革仍然需要持续推进。例如工程机械类行业非常依赖国家政策,受此前四万亿时期的迅猛发展影响,工程机械行业的产能利用率一直偏低,柳工、中联重科等工程机械行业龙头企业也纷纷披露了负面的业绩预告。除制造业企业外,消费类公司同样存在产能过剩的问题。例如纺织服装板块就是产能过剩、库存积压的“重灾区”,探路者就表示“因为加大对过季库存的清理力度,使得公司的销售毛利率同比出现下降”。

虽然基本面延续了经济的弱势,但一些变化正在开始发生,上市公司作为各个行业的龙头企业,正在通过各种方式进行自救,其中供给侧改革和中国企业国际化方面的微观变化变化值得关注。

供给侧改革进行时。从上市公司中报业绩预告也能够看到,各个层面的供给侧改革已经开始,不少上市公司在业绩预告中表示推进供给侧的改革、控制产能、减员增效。例如维科精华表示“对下属部分亏损较大的子公司进行了压缩产能、缩减生产规模、调整产品结构”,中联重科也在预告中提到“对公司工程机械板块进行了区域营销变革,以提升运行效率,降低运行费用”,同时“进一步优化人员结构”,可以看到减员增效在国有企业已经开始。

“走出去”的正面效应开始显现。同属工程机械行业龙头公司,中联重科披露中报预告亏损超过8亿元,柳工预计净利润同比下降六到八成,但徐工机械披露的业绩预告却能够实现同比大幅正增长,公司指引中指出盈利的主要原因在于受到巴西雷亚尔影响形成的汇兑收益同比增加,巴西制造公司是徐工集团国际化发展进程中的第一个全资生产基地,中国企业已经开始尝到“走出去”带来的甜头。

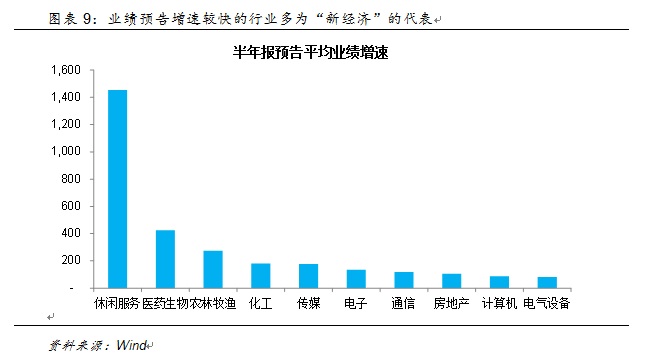

新经济的增长点开始浮现

“新经济”行业上市公司成长性更佳。中报预告中业绩增速较快的行业则多为“新经济”的代表,除农林牧渔和化工行业受到周期性涨价等因素影响而出现业绩强势增长外,以休闲服务、医药生物、传媒电子通信计算机等TMT行业为代表的新兴成长股确实展现出了较高的业绩增速。

通过外延并购实现高增长的可持续性存疑。需要注意的是,从这些业绩高增长的上市公司披露的半年度业绩预告中可以看出,不少公司靓丽的业绩并非来自主业内生增长,而是来自于重大资产重组(例如世纪游轮、深大通等)、子公司并表(例如新开普、立思辰、蓝色光标等)或出售子公司股权带来的投资收益(例如宜华健康、麦达数字、英唐智控等)。随着监管部门对于并购重组的审核日趋收紧,未来类似这样的企业还能否通过外延实现高增长存在疑问。

电子、新能源汽车等行业展现出强劲的增长势头。除外延并购带来的业绩增长外,一些行业景气程度不断向好,带动行业内的上市公司业绩高速增长,其中电子行业和新能源汽车行业值得瞩目。

电子行业周期向好,创新带动需求增加提升行业景气程度。2016年以来,全球半导体市场进入复苏周期,中国的半导体市场也不例外,一些传统电子行业上市公司的业绩向好,例如华天科技业绩增长的原因即为“集成电路市场情况良好”,而随着创新带来的新需求推动,更多电子行业新的增长点也在显现,歌尔股份就表示“新业务包括虚拟现实产品、可穿戴产品等贡献增加”带动业绩增长,欧菲光也表示“指纹识别模组下游需求旺盛,摄像头业务产品结构优化” 是业绩增长的重要原因。

新能源汽车产业链同样值得瞩目。在相关政策的支持下,中国的新能源汽车市场实现了爆发式增长,带动产业链从上到下的公司业绩实现高速增长,这一点从相关上市公司的半年报业绩预告中同样能够看出。例如锂电池产业链的化工企业业绩纷纷实现高增长,新能源汽车的放量正是背后重要推手,多氟多、天赐材料、必康股份等上市公司都在业绩预告中释放出这一信号,可以看到,中国经济新的增长点正在逐步清晰。

消费行业分化严重

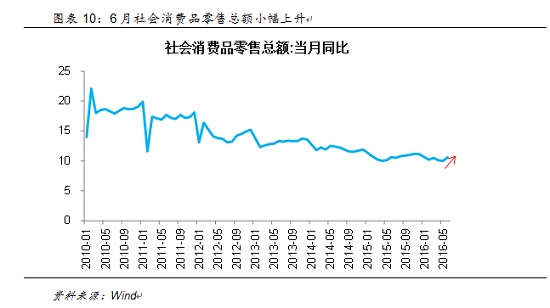

消费成为当前宏观经济中最为稳健的变量。从总量上看,与制造业投资、房地产开发投资和基建投资的疲软相比,具备一定韧性的消费行业已经是中国经济增长中的一抹亮色,6月社会消费品零售总额名义同比增速从5月的10%进一步小幅上升到10.6%,去除价格影响后实际的同比增速从5月的9.7%增加到10.3%。

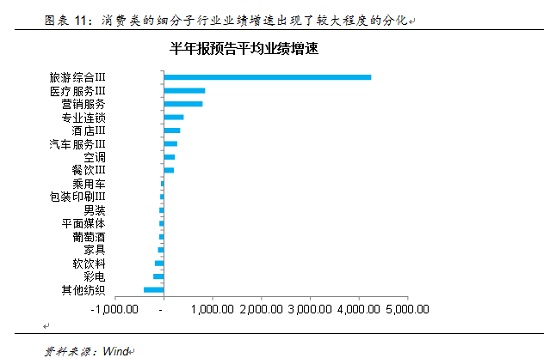

传统消费行业仍然惨淡。虽然消费行业整体增长稳健,但消费类行业上市公司的半年度业绩预告却出现了较大程度的分化,从细分子行业的角度看,旅游、医疗服务、营销服务等行业增速居前,而纺织业、彩电、家居等行业却出现了负增长,从这些行业上市公司的业绩预告中也能够看出,行业仍然惨淡,例如中银绒业表示“公司产品的平均销售价格较上年同期下降,致使公司销售毛利率有所下降”,毅昌股份表示“报告期内,电视机市场未见好转,毛利下降”。事实上,不仅仅是A股上市公司感受到中国服装零售行业的寒意,优衣库、ZARA、H&M等大众消费品牌也受中国市场带累,业绩增长放缓。

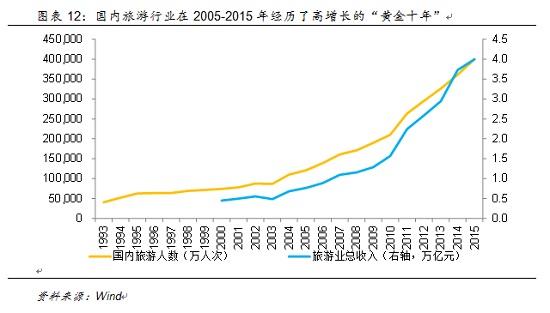

可选消费行业例如旅游业受益于消费升级,增长稳健。随着可支配收入的增长和生活水平的提高,消费者的消费结构也将发生变化,大的趋势上看,从食品、服装、百货等日常消费品向文化娱乐、旅游等可选消费品转移,旅游行业就是很好一例,国内旅游人次从2005年到2015年的黄金十年年均增长两位数以上,旅游收入增速接近20%。

日常消费内部消费升级趋势仍然明显。即使在日常消费行业内部,消费升级的趋势仍然明显,各种类的消费品公司都在进行产品升级,例如希尔顿等高端酒店运营商开始在中国推出更多中档酒店品牌。而在食品饮料行业,受益于消费升级,高端白酒已经开始摆脱过去两年行业的低谷,开始赢得高增长,以贵州茅台为代表的高端白酒公司已经成为A股上半年绝对的明星。纯粹的低端消费品已经很难赢得增长,例如软饮料行业的增长已经开始遇到瓶颈,即使是可口可乐、百事可乐这样的国际巨头,也难以摆脱业绩下滑的压力,可口可乐在最新的公告中披露一季度中国区销量下降2%,这些行业内的企业也正在通过产品升级的方式迎合消费者的新需求,例如统一这样的大众消费者生产商正在推出更多针对高端消费者的产品以应对增长下滑的压力。

通过阅读A股上市公司披露的半年度业绩预告,可以发现中国经济宏观数字背后更多微观的细节,虽然GDP的增速仍然平稳,但一些代表传统能源、制造业和传统消费行业的上市公司受制于终端消费的疲软,并没有摆脱困境。那么一个深层次的问题是,为什么仍然应当对中国的经济增长和企业盈利抱有信心?答案在于中国经济转型的必然性。

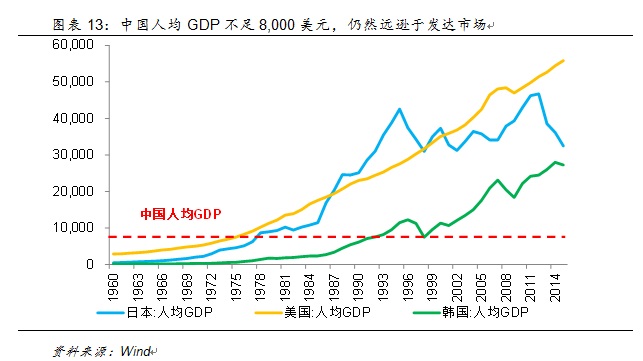

虽然中国经济总量已经在多年的高速增长之后位居世界第二位,但人均GDP仍然不足8,000美元,相当于70年代的美国、日本和90年代的韩国,从这些发达市场发展的经验看,工业化后期,传统制造业增速开始下滑,服务业崛起,而在服务业内部,消费者对于服务消费的需求逐渐开始超过对实物消费,包括教育、文化娱乐、医疗健康消费等新兴服务业的增速开始远远超过传统服务业。

这一点在中国正在得到印证,在消费升级的带动下,以旅游为代表的新兴服务行业将继续享受高增长,这些行业未来仍将成为中国经济最具有韧性的一环。而在制造业内部,虽然传统制造业衰落,但“新经济”的种子正在萌芽,例如电子、新能源汽车等一些行业的景气程度不断向上,带动行业内企业盈利高速增长。同时也应该看到,一些传统制造业企业已经开始通过关停落后产能、优化人员结构等方式提质增效,供给侧改革在微观层面正在发挥作用,同时也有一些企业选择“走出去”并开始取得一定效果,未来“一带一路”等政策效果值得期待。

可以预见的是,随着改革的深入,新的增长点仍将不断涌现,中国经济也将平稳实现“换挡”。但需要注意的是,改革仍需深入,国有企业需要通过改革提质增效,提升盈利能力。更加重要的是,金融体系改革亟待推进,将金融资源配置的重心从盈利能力差的传统行业转移到更多优质的中小企业、民营企业,以改变当前金融市场整体资源配置的低效率,从而真正为中国经济保驾护航。

文章来源:《FT中文网》