发布时间:2020年11月23日

最近半年,人民币汇率成为格外热门的经济话题。2020年5月29日,美元兑人民币汇率创12年来新低,市场关注人民币汇率会不会持续贬值;5个多月,人民币汇率升值“大戏”持续上演,升值似乎转而成为一个普遍预期。

人民币从贬值预期到升值预期,中间发生了什么?2020年即将结束的最后时刻将走势如何?股票、债券等大类资产将受到怎样的联动影响?让我们一起来看看长江商学院李海涛教授、林锡研究员的分析。

作者 | 李海涛 林锡

来源 | FT中文网

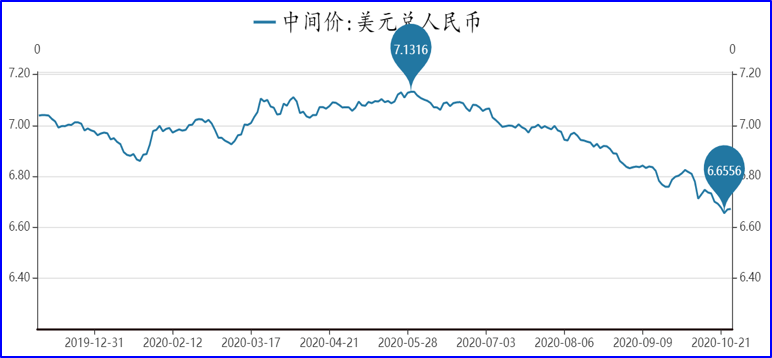

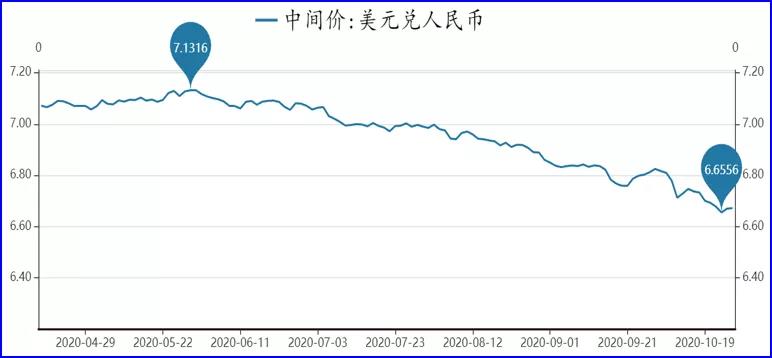

2020年10月22日,人民币汇率中间价报6.65,创下2018年7月份以来新高,从5月29日7.13到10月22日6.65,人民币近5个月时间升值6.73%,人民币大幅升值对企业贸易和投资产生影响。

图:2020年5月份以来人民币汇率持续升值

我们认为,人民币上行趋势没有发生变化,但随着10月12日央行提高远期售汇准备金率,以及避险情绪推高美元反弹,2020年Q4季度人民币趋势可能暂缓,人民币汇率将可能维持在6.60-6.80一线震荡。

人民币汇率升值的逻辑回顾

2020年5月29日,美元兑人民币汇率中间价报7.1316,跌破2008年3月来低点,创12多年新低,市场关注人民币汇率会不会持续贬值。

当时人民币贬值的背景主要包括:

一是“港区国安法”引发美国干预,同时5月27日孟晚舟未获释的裁决加大中国在对外战略上不确定性;

二是彼时持续强势的美元指数带来人民币贬值压力;

三是避险情绪下,美债长短端利差走阔为美元的避险提供了一定安全垫。

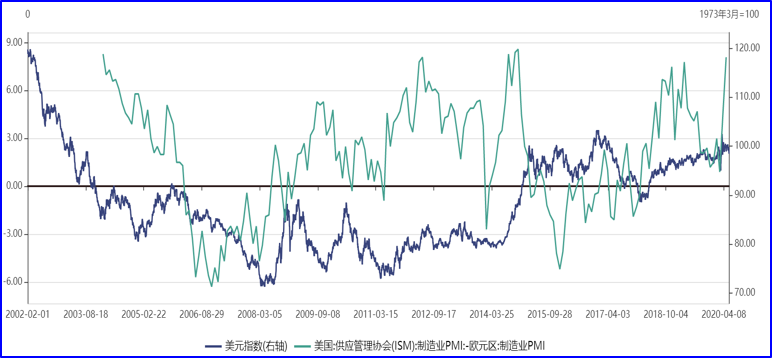

图:2020年5月份,短期避险情绪带领美元指数走高,人民币贬值

我们在5月27日发表《人民币汇率会一跌而不可收拾吗?》,认为人民币贬值不具有持续性,人民币汇率将反转升值,主要的逻辑包括:

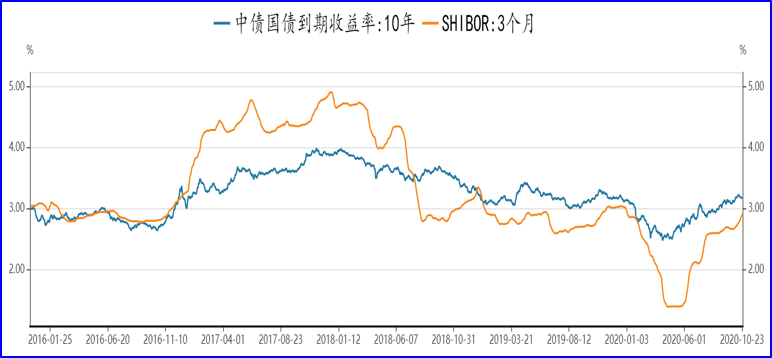

首先,低利率会引发资本外流本币贬值,相反,利率上升,本币升值。

2020年5月23日当周,SHIBOR3个月利率落到1.40%,处于10年来底部;而DR007包括10年期国债收益率5月初随中国经济复苏从底部开启反弹,支持人民币走强;

图:SHIBOR3个月和人民币汇率走势,随着SHIBOR利率回升,人民币将升值

图:2020年5月初10年期国债收益率开启反弹

其次,美元指数很难持续保持强势。

美元指数是人民币汇率关键变量,这是由人民币汇率中间价定价公式决定。从5月份走势来看,由于避险需求以及美元相对欧元强势,美国经济强于欧洲,导致整个美元指数居高不下,包括近期美联储表示不会考虑负利率,这些变量都鼓励了美元强势。

图:4月份美国PMI相对欧元区PMI快速走高

但除了美欧经济预期差的短期变量能够支持美元强势之外,可能会导致美元开始走弱的因素包括美债与美元的超发:

A. 2019年底美国外债总额20.4万亿美元,占GDP94%,美元升值会加剧美国政府还款压力。美国政府常年较高的财政赤字,本质上是需要美元贬值来降低其负债压力,稀释联邦政府庞大负债。

B. 美元持续对外输出本质上要求美元贬值。美元作为美国对外出口的核心商品,只要美国经济、军事、科技等方面维持全球领先地位,全球对美元资产的需求会持续推高美元发行,美元资产持续对外输出本质上对美元指数提出了贬值诉求。

C. 美元持续升值不利于美国出口。美国国际收支长期处于“经常项目逆差+金融项目顺差”的组合模式,虽然美元出口是美国贸易逆差的最大原因,但从汇率对进出口影响的“J曲线”影响效应而言,美元长期升值会进一步加剧贸易逆差,这是美国不愿意看到的。

D. 来自于其他货币的挑战。美元升值会加速美元回流,在对新兴市场以及其他发达国家经济体形成冲击同时,会反过来加剧其他货币,如人民币、欧元、日元等的国际化进程,这可能影响美元在国际货币体系中的主导地位。

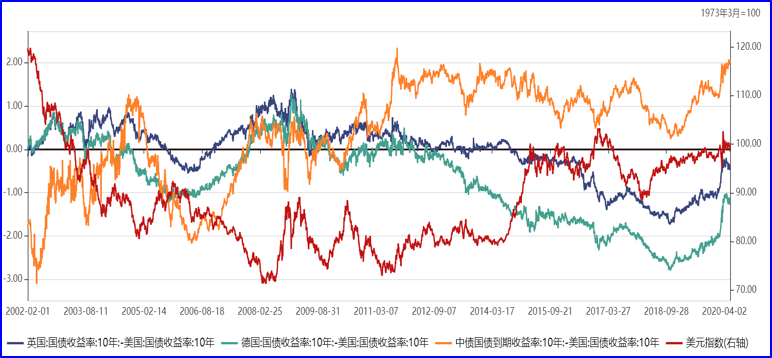

E. 政策预期并不支持美元指数持续走强。从美联储加息预期来看,当前疫情发展没有完全控制,美联储短期内不会考虑加息,使得政策上不会太大预期差;政策预期差体现在利率上,就是英美、德美、中美10年期国债利差走势回升,会抑制美元指数的上行。

图:英美、德美、中美10年期国债利差走势回升,将抑制美元指数的上行

再次,中美利差走阔并不支持人民币贬值。

中美利差走阔,人民币即期不存在持续贬值压力。

从5月份跨境资本流动性压力来讲,中国经济好于美国经济,中美利差走阔,人民币汇率贬值压力下降。

同时从贸易来看,虽然有中美贸易摩擦,但中国经常账户差额并没有出现大幅逆差,2019年4个季度中国经常账户差额依然顺差,2020年4月份外汇储备3.09万亿美元,环比增长308亿美元,并不能支持人民币汇率走弱。

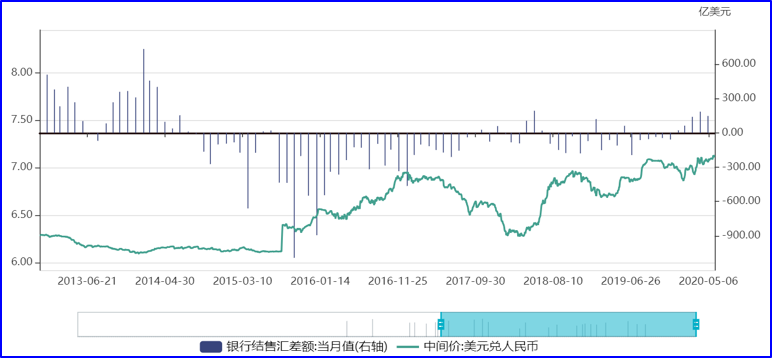

跨境资本流动并不支持人民币汇率的持续贬值。

虽然从在岸即期汇率与中间价走势以及离岸/在岸汇率来看,当前人民币汇率表现出一定的贬值趋势;

但从整个跨境资本流动的角度来看,中国在疫情后率先复工经济企稳,同时国内正逐渐加强要素市场流动,包括金融市场与能源市场的对外开放,均有利于跨境资本的流入——4月份银行结售汇差额148亿美元,较3月略有回落,银行结汇高于售汇,显示人民币并无很强贬值预期。

图:银行结售汇差额与人民币汇率中间价趋势

最后,中国具备持续吸引外资的投资环境。

从资本账户跨境资金流动性来看,当前人民币也并不具备贬值趋势。

一方面如前面所分析,中美10年期国债利差处于历史高点,使人民币不具备贬值基础;

同时,中国强大的内需市场以及持续开放的要素市场——包括金融市场的持续对外开放,不断优化外资营商环境,使得外汇管理局国际收支平衡表中国,金融账户下的直接投资负债(FDI)依然保持稳定,整个金融账户负债净产生(代表境外投资境内,对境内来讲是负债)2019年也相较2018年企稳,代表当前国内经济依然具备韧性,而这一韧性背后原因是不断优化、开放的营商环境,以及中国庞大的内需优势、较低的外债压力(包括政府部门杠杆率——中国社科院数据不到40%)、宽松的政策,能够稳定外资流入,减缓汇率贬值预期。

图:2019年金融账户差额及负债净产生和直接投资的负债净产生(FDI)保持稳定

此外,中国整体权益资产的估值比较合理,资产市场也有深度,包括A股及港股的市盈率不到15倍,低于美股的23倍,中国10年期国债收益率如前所述较发达国家也具备相应吸引力,随着国内资本市场的开放,必然吸引更多国际资本的流入。

当期人民币汇率走势判断:

2020年Q4维持6.60-6.80

中美经济复苏的预期差以及投资回报收益是2020年5月以来人民币汇率升值的核心逻辑,从5月份7.13升值到10月份6.65,人民币已累计快速升值了6.73%,这给国内进出口贸易企业带来不小汇率波动压力。

图:2020年5月-10月,人民币快速升值

我们认为,2020年Q4季度人民币汇率可能在6.60-6.80区间震荡,短期面临贬值压力。

人民币汇率走势总结起来讲,取决于:

1)中美经济预期差;

2)美元指数;

3)央行态度;

4)中美利差。

(理论上,决定汇率的理论包括保值功能——购买力平价理论,投机需求——利率平价理论,支付功能——国际收支理论。同时,非自由浮动的汇率反应了货币的主权功能——也即汇率同时要为经济增长服务,所以会很大程度受到政策影响。)

1)SHIBOR利率升值趋势将放缓,中美利差短期可能走弱

中美利差尤其是SHIBOR利率走强是人民币维持强势原因。强利差背后是中国经济稳定复苏,货币政策的提前退出。

截至10月24日,SHIBOR3个月周平均利率收于2.85%,前值2.75%,中美利差周平均利率收于2.36%,前值2.47%;

当前SHIBOR3个月利率已经快速恢复到2018-2019年水平,10年期国债收益率也已经到了3.2%的疫情前水平——即便当前SHIBOR收益率还能继续上涨,但基于当前经济恢复情况——2020年3季度不变价23.92万亿元,同比4.90%,累计同比0.70%,累计同比依然远低于疫情前,当前利率上升趋势应当出现缓和,对应人民币汇率升值趋势放缓。

图:预期SHIBOR3个月利率升值放缓,对应人民币汇率升值放缓

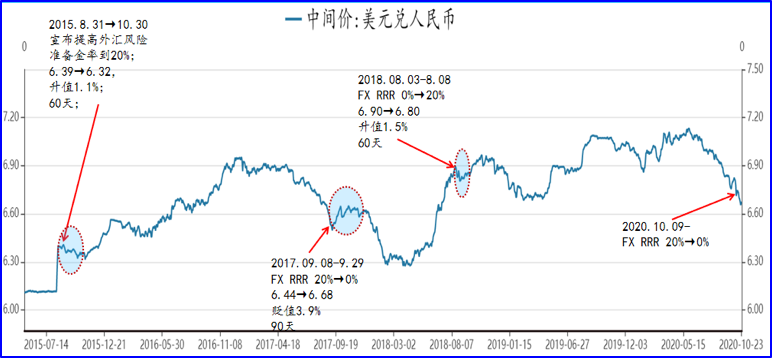

2)中国央行10月12日调节远期售汇准备金率至0%,可能意味近期升值趋势放缓

中国贸易出口持续顺差,支持人民币升值走强,这也是中国在经济贸易上适当让步于美国的需要,但升值太快,不利于中国经济的持续复苏。

2020年10月12日,中国人民银行决定将远期售汇业务的外汇风险准备金率从20%下调为0%,意味着当前汇率升值速度较快,央行开始适当采取相对措施应对。

从过去经验来看,央行每次调整远期售汇准备金率都会对应汇率短期横盘调整,调整时间一般在60-90天,所以这次央行调整远期售汇准备金后,预期汇率有一个60-90天调整期,预期在6.60-6.80震荡。

图:历次央行调节银行远期售汇准备金率时汇率后期走势

3)美元指数方面,美元指数周期下行趋势未变,但短期92-93面临反弹压力

a. 美国财政纾困方案迟迟未落地,财政赤字占GDP比虽然有走高预期,但短期财政赤字走高具有不确定性;

b. 包括美元指数持仓净多头短期反弹、美国经济强于欧洲以及美联储扩表趋势趋缓,美元相较于欧元会相对走强。

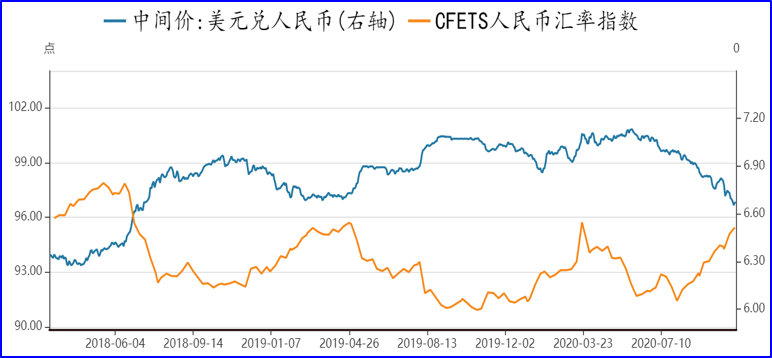

4)从CFETS指数来看,人民币也面临着贬值压力

人民币兑主要贸易伙伴货币的多边汇率(基于CFETS24种货币篮子)飙升至前期高点,也是人民币可能短期贬值的一个原因(如下图)。

图:人民币汇率中间价与CFETS汇率指数

5)短期贸易顺差回落减缓人民币升值压力

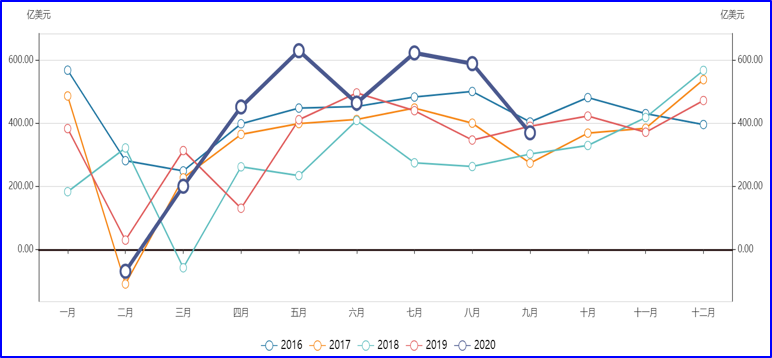

2020年5-8月份,中国贸易差额在460-630亿美元之间,支持了人民币汇率走强,但超常规的贸易顺差以及中国出口能否持续是一个问题。

2020年9月由于进口的大幅增加,贸易顺差下降到370亿美元,2020年4季度贸易顺差较前值的下降,将减缓人民币的升值压力。

图:中国贸易顺差9月份开始回落

在贸易顺差走弱背景下,9月份银行结售汇差额40亿美元,较3-5月份大幅回落,银行结汇高于售汇,显示人民币依然存在升值预期,但升值预期较3-5月回落。

图:银行结售汇差额与人民币汇率中间价趋势

我们预期,2020年Q4季度,人民币汇率波动幅度在6.60-6.80一带。

人民币汇率升值对大类资产投资影响

人民币汇率升值首先最直接影响的是进出口贸易——有利于进口,不利于出口。

人民币升值直接带来了国内居民境外消费能力提升,能够扩大境内消费升级,同时外币计价的出口商品价格竞争力下降。

但并非所有进口贸易都是有利可图的——

如果贸易商手中持有美元计价货物,就面临货物价值贬值问题,比如进口100万美元11月到岸的铜,按照10月份汇率提前付了670万人民币;

等11月货到岸后还是值100万美元,但是只值人民币650万,贸易商按照660万转手卖掉,中间贸易亏损10万,类似以上情况,就要用美元期货或者美元看跌期权来做套保,以避免持有美元计价货物时(持有以美元计价的负债另当别论),货物贬值而产生汇兑损失。

大宗商品方面,美元贬值往往对应大宗商品价格上涨。

由于国际大宗商品以美元计价,美元贬值造成对应计价商品价格上涨,逻辑主要在于:

1)购买力平价理论——美元贬值,商品需要更高价格才能获得总量不变的购买力;

2)从需求看,美元贬值提高非美元货币购买力,需求上升;

3)从供应看,美元贬值提高了非美元地区的边际生产成本,供应下降。从以上逻辑看,主要产量不在美国的商品,更容易受美元贬值而涨价,比如铁矿石、黄金一类,而能源、农产品相对次之。

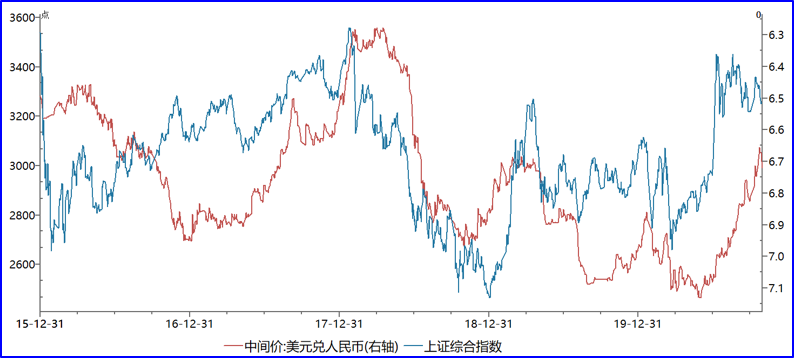

股市方面,人民币汇率升值有利于资金流入。

人民币汇率升值背景主要在于中美经济预期差,在中国经济偏强预期下,外资流入,同时企业利润增长恢复,货币流动性对国内股市有利。

图:人民币汇率与上证综指走势

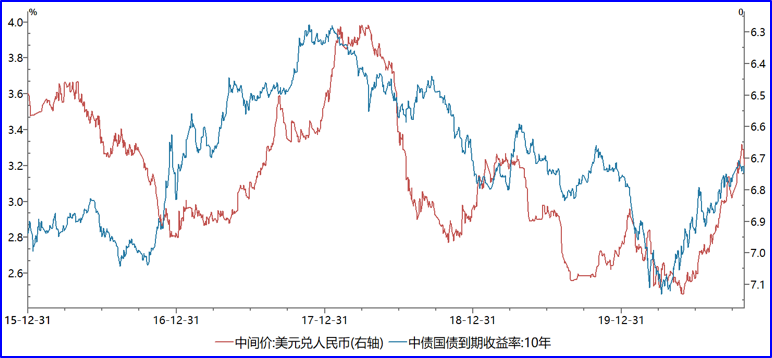

国债收益率方面,人民币汇率升值往往对应债券收益率走强。

汇率与利率的关系主要受资本流动和风险情绪形成联动:

1)高利率吸引跨境资本流入,人民币汇率升值;

2)同时高利率容易压制消费与投资,造成经常账户顺差,外汇供过于求,人民币升值;

3)人民币汇率持续升值,跨境资金持续流入,货币供应增加,造成利率下行压力,当然在当前人民币资本账户没有完全开放情况下,跨境资金流入对利率影响非常小,基本上是利率影响汇率,只有当央行不希望汇率持续贬值/升值而希望进行干预时候,汇率才可能对利率产生影响。

图:人民币汇率与10年期国债到期收益率走势

在公司汇兑损益方面,人民币汇率升值有利于高美元负债的公司降低当期负债成本,从而影响汇兑收益。

人民币汇率升值对持有美元资产的客户不利,对持有美元负债的客户有利,典型的如航空、造纸等。

由于航空公司有大量海外负债——

如国航截至2020年上半年美元负债折合人民币582亿元,占总负债35%,而在2019年底美元负债总额折人民币604亿,占总负债43%;

按照中国国航公司年报披露,外币一般借款的汇兑差额计入当期损益,人民币汇率波动会对美元负债价值产生影响,从而产生汇兑损益。

按照中金公司估算,人民币兑美元每升值1%,负债成本降低0.72%-0.74%,增厚国航净利润约4.2-4.3亿元,2020年三季度来人民币汇率升值约4%,将增厚国航利润约15-17亿元。