核心观点:2022年产业经济在一季度出现轻微扩张,之后持平在枯荣线上。企业生产成本压力下降,融资供给充足,但融资需求不高。企业面临的主要挑战仍是产能过剩。在外需下降、内需不足的双重挤压下,全年产能过剩现象严重。国外供需矛盾高于国内市场。对未来持悲观态度的企业较2021年显著减少,过半企业对未来保持谨慎乐观的态度。投资扩张的企业比例增加,有固定资产投资的企业比例较2021年显著回升,企业的研发投入保持在自2014年以来的较高水平,企业对营商环境的信心持续上升,并达到历史新高。中美竞争的影响持续减弱。

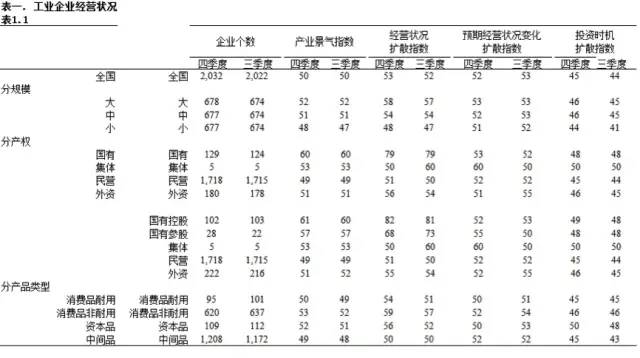

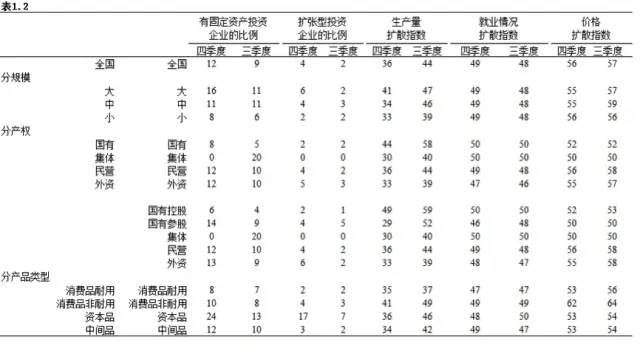

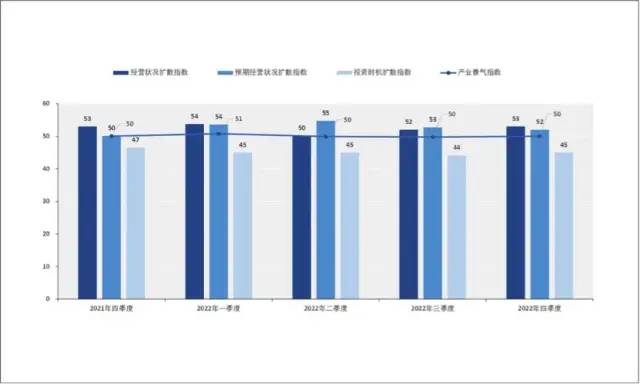

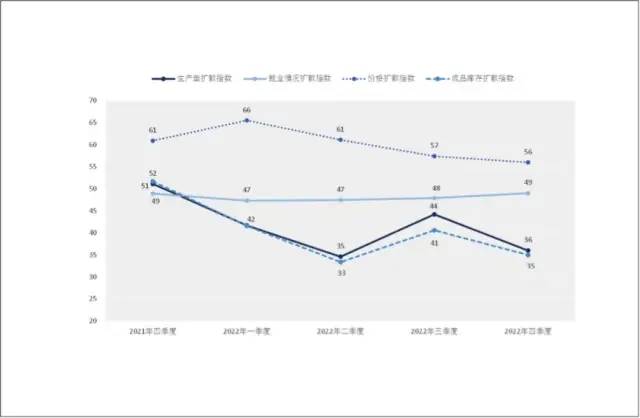

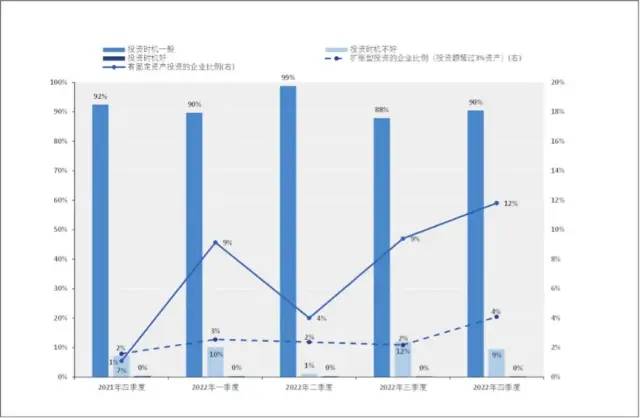

2022年产业景气指数呈持平状态,除一季度轻微扩张外,连续三个季度保持在50,处于荣枯临界点(图1)。反映实际产出的指标,包括生产量(36)、用电量(36)和国内订单(36)均呈收缩状态(表一)。有固定资产投资的企业比例在去年二季度下降后迅速回升,由2021年底的1%上升至2022年底的12%。其中,有扩张型投资的企业比例由2021年四季度的2%升至2022年四季度的4%(图7)。

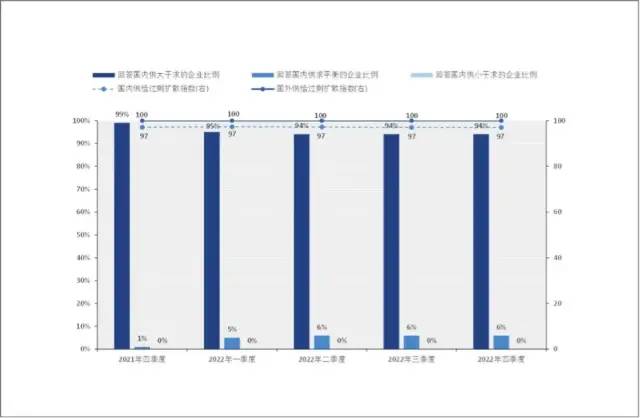

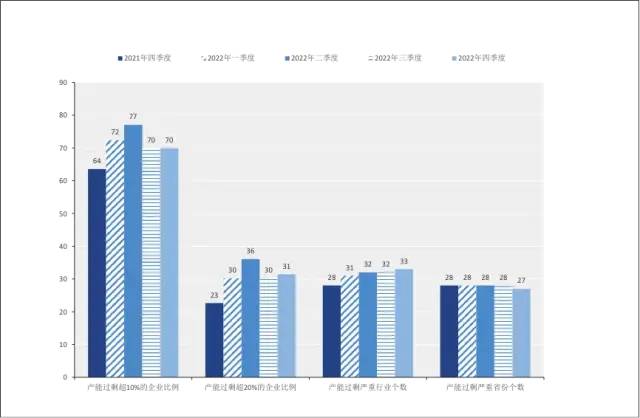

2022年产能过剩仍然为产业经济面临的重大挑战。造成产能过剩的主要原因是需求不足,国内消费市场尚未激活,国外市场面临前所未有的挑战。反映国内供给过剩的扩散指数2022全年维持在97%的高位,而反映国外供给过剩的扩散指数自2021年三季度起超越国内指数,于2022年全年维持在100%的最高点,这表明国外地区的供需矛盾已经高于国内市场。2022年四季度,70%的企业产能过剩超过10%,31%的企业产能过剩超过20%,超过百分之八十的行业和地区产能严重过剩(图3)。

如果一个行业(地区)里有10%的企业认为其产能过剩超过20%,我们就将这个行业(地区)归类为产能过剩严重的行业(地区)。2022年四季度产能过剩严重位列前五的行业有石油加工、炼焦和核燃料加工业、非金属矿采选业、煤炭开采和洗选业、非金属矿物制品业以及有色金属矿采选业。产能过剩严重位列前五的省份为新疆、陕西、黑龙江、云南和辽宁。

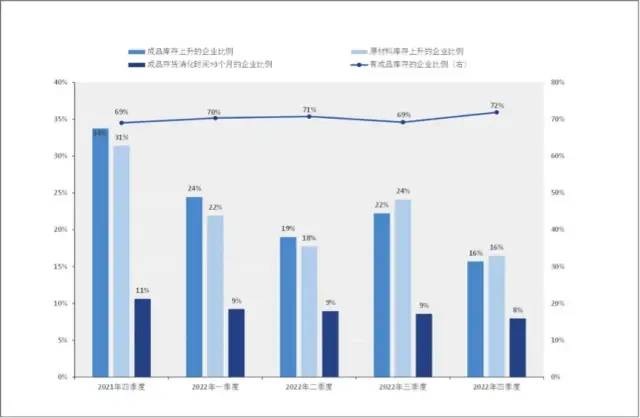

需求不足尚未带来明显的库存问题。2022年有成品库存的企业比例小幅上涨,四季度达到72%(图9)。反映原材料和成品库存量上升的企业在减少,认为成品存货不能在3个月内消耗完的企业比例自2021年三季度开始持续下降。2022年四季度内,92%的企业认为其库存可以在3个月内消化,7.5%的企业认为会在4-6个月内消化,仅0.5%的企业需要半年以上的时间消化库存。库存水位回落表明企业正在通过控制库存应对需求不足的预期以及对未来经营情况持谨慎态度。

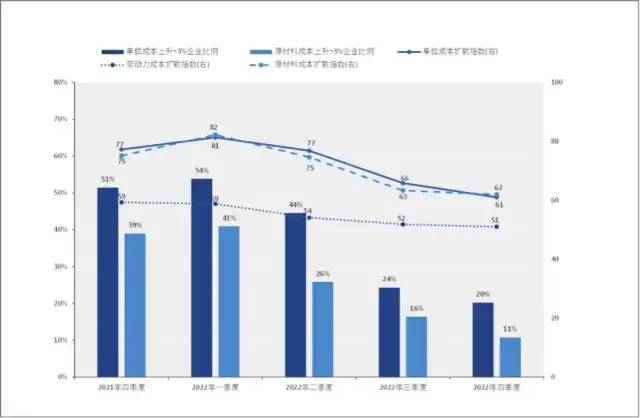

产业经济的第二大挑战,成本上升的矛盾在2022年得到明显缓解。成本扩散指数从一季度的81降至四季度的61,达近两年来最低,但仍处于扩张区间(图4)。这主要是原材料成本和劳动力成本连续三季度下行所导致。与此对应的成品价格扩散指数也从年初的65.5在四季度降至56。

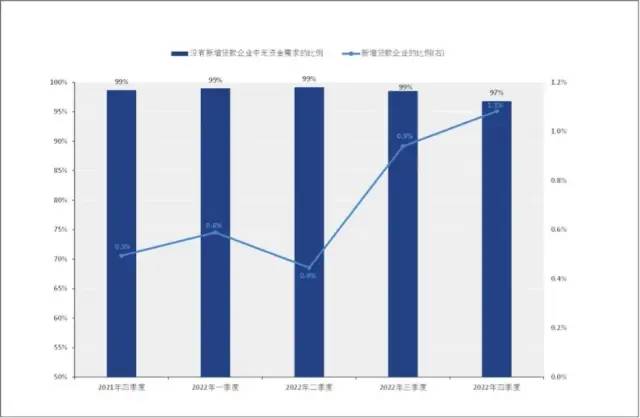

融资仍然不是限制产业经济的因素。2022年内有新增贷款企业比例虽有增长,但处于极低水平。每季度仅0.4%~1.1%的企业有新增贷款(图8)。在四季度没有新增贷款的企业中,有97%表示没有资金需求。有新增贷款的企业中,41%反映银行借款容易,59%表示借款难度一般,没有企业认为借款困难。反映银行借贷态度的扩散指数在2022年显著上升,从2021年四季度的51上升至2022年四季度的66,进入宽松区间。所有类型企业借贷态度的扩散指数均处于枯荣线上或以上。

中美贸易战对企业的影响在2022年度有所减弱。认为有负面影响的企业比例从2018年中美贸易战开始增长,在2018年四季度达到18%,2019年该比例小幅增长至19%。2020年一季度该比例增至27%并全年维持在20%以上,直到2021年开始放缓并于2022年四季度降至10%。四季度有90%的企业认为贸易战对企业无影响。

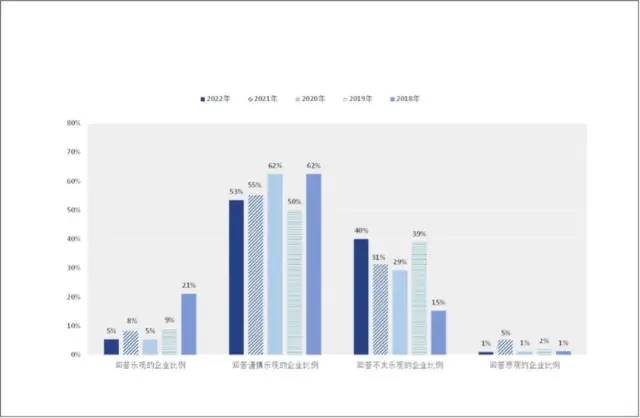

2022年四季度,58%的企业对未来3-5年的经营状况持有乐观(5%)或谨慎乐观(53%)的态度变化不大(2021年:8%和55%)(图5)。回答不太乐观(40%)和悲观(1%)的企业表示其主要是对于订单不足和宏观形势的担忧(2021年:31%和5%)。值得注意的是,对未来3-5年持悲观态度的企业从2021年的5%下降至1%,重返2015年以来的水平。整体来看,经历过疫情的冲击加上2022年底的重新开放,企业对于前景的悲观情绪明显减弱,但仍有相当数量的企业持有较为谨慎和不太乐观的态度。随着疫情对经济活动的限制减弱,以及国家出台的一系列利好中小企业发展的政策,预期企业对于经营前景的信心会慢慢恢复。

企业的研发投入在2020年显著下降后,于近两年重新回升。2017至2019年间,30~35%的企业有研发投入。2020年该比例降至20%,此后一年迅速回升至2021年的37%。2022年有研发投入的企业比例与2021年基本持平,录得36%。有研发投入的企业中,17%的企业投入大于其销售额的5%(2021年:11%)。2022年企业虽仍面临着疫情引起的复杂经济局势,但得益于政府近年出台的一系列鼓励科技创新的激励政策:2021年1月开始实施的研发费用加计扣除利好科技型中小企业,2022年大规模增值税留抵退税助企纾困,2022年四季度出台阶段性支持企业创新的减税政策进一步激励科技创新。

中国对企业运营提供的法律保障持续向好。企业对法律环境的信心在2022年继续上升,达到2014年开展该调查以来的最高值。我们在调查中请企业回答“在经营纠纷中,法律制度会保护您的合同和财产权的可能性为多少?用0-10来衡量,0代表最不可能”。该项的平均评分曾在2018年触及历史低点6.3,但之后开始逐年回升并在2022年升至8.9,为开展历次调查以来的最高点(2014年:7.7)。评分在7分及以上的企业占比从2021年的98%上升至99%(2014年:80%),5分以下的企业占比从2021年的0.64%下降至0.59%(2014年:0.95%)。同时,法律制度也并未出现明显的地区差异。这些数据表明企业对法律环境的信心不断增强,这将利好民营经济的发展。

随着2022年底的重新开放,国内经济逐渐回归常态化。但是全球经济衰退、地缘政治摩擦加剧以及全球产业链重组都将持续施压中国产业经济。这需要我们不断开拓新的海外市场、挖掘内需潜力、鼓励创新、加快产业升级和优化营商环境。2022年数据显示,中国经济现阶段依然面临巨大挑战,但是良好的融资环境、逐渐回升的投资意愿、持续的研发投入、以及稳步向好的营商环境为2023年高质量的经济增长提供了可能。

*本调查从2014年第二季度开始已进行了六年多。调查采用电话访谈形式,样本通过对国家统计局2013年经济普查规模以上(即销售额大于2000万)的企业按行业、地区、及规模分层的随机抽样产生。根据国家统计局的划分标准,绝大多数(96%)为中小企业(用工人数小于1000,营收小于4亿),而17%属于小微企业(即用工人数小于300,营收小于2000万)。

注:

1. 扩散指数所基于的问题为多选题,含类似于“好”、“中”、“差”或“上升”、“持平”、和“下降”的三个选项。

扩散指数的计算方法为:“上升”企业百分比+ “持平”企业百分比*0.5。扩散指数在0和100 之间,越高代表状况越好,50为荣枯分界线。

2. 产业景气指数 = (经营状况扩散指数+预期经营状况扩散指数+投资时机扩散指数)/3。

图1 产业景气指数

图2 产能过剩

图3 产能过剩的行业及省份

图4 生产成本

图5 对未来3-5年经营状况的预期

图6 其他经济指数

图7 投资

图8 贷款

图9 库存

文章来源:《FT中文网》