2023年以来,日本股市持续攀升。2023全年日经225指数上涨28%。进入2024年,日经指数继续上涨,2月22日突破38916点的历史高点;3月4日,首次突破40000点,收于40109.23点。3月12日,日经指数收于38797.51点。

日本股市上涨的主要推动力是上市公司盈利的改善,其次是估值的提升。自全球金融危机以后,日本企业加速海外业务布局,企业海外生产率和海外销售率均有明显增长,这使得日本上市公司能在日本经济增速有限的同时保证盈利水平的提升。

自2013年开始,日本央行施行“量化质化宽松”政策,超宽松的流动性成为日本股市自2013年至今长期牛市的一大助力。央行和外资的持续买入及东京证券交易所强力推进上市公司治理改革,也有助于提升上市公司估值。

自2013年初至2024年3月8日,由于日元相对美元贬值了近40%,虽然日经225指数在此期间上涨了271%,但以美元和人民币计价的涨幅分别是120%和153%。日元的持续贬值拖累了外国投资者投资日本股市的收益。因此,外国投资者在配置日本股市的时候也需要认真考虑日元汇率变动带来的汇兑损失。

图表1是日经225指数自1985年初至2024年3月8日走势。

图表1:日经225指数自1985年初至2024年3月8日走势

资料来源:Wind

日经指数在1989年12月29日创下历史高位38916点后就一路下跌,分别于1990年3月30日、1992年3月16日、2002年1月30日跌破3万点、2万点、1万点关口。

2003年4月底至2007年7月初,日经指数经历了一段不俗的涨幅,从2003年4月28日的7607.88点涨到了2007年7月9日的18261.98点,涨幅达140%。

2013年“安倍经济学”实施后,受宽松的财政政策和货币政策影响,日本股市不断上行。2015年4月22日,日经225指数收于20133.90点,1990年之后首次超过两万点;2021年2月15日,日经指数已达30084.15点,是1990年之后首次超过3万点。进入2023年之后,日经指数持续上涨,在2024年3月4日收于40109.23点,首次突破40000点。

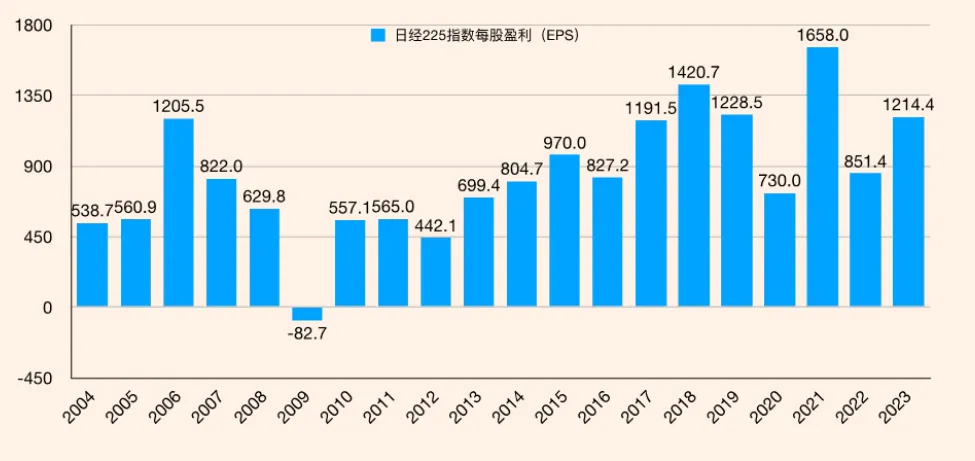

图表2是2004年至2023年日经225指数的每股盈利(EPS)。

图表2:2004-2023年日经225指数每股盈利

资料来源:Bloomberg

自2013年起,日经指数的EPS逐步上升。与2012年的442.1日元相比,2013年的EPS上升了58.2%、达699.4日元,到2023年,日经指数的EPS已上升到1214.4日元。

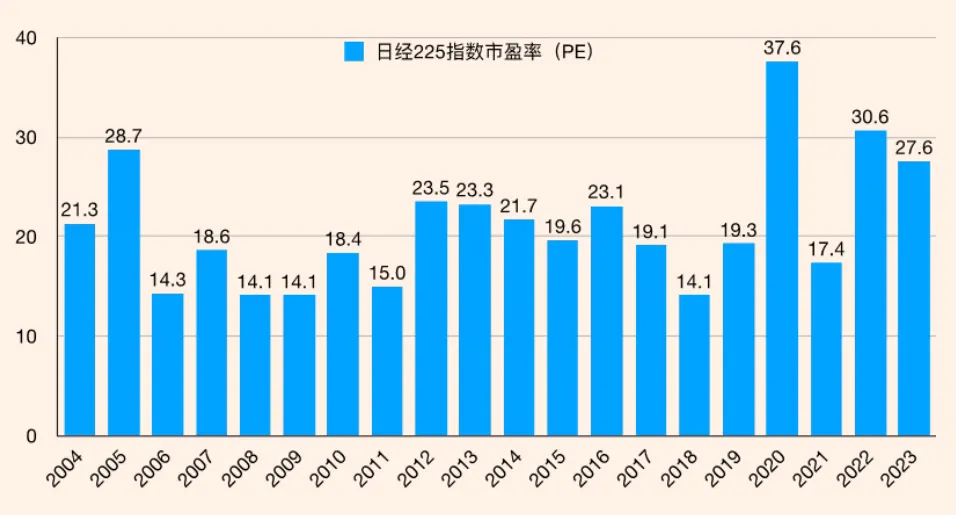

图表3是2004年至2023年日经225指数的市盈率(PE)。

图表3:2004-2023年日经225指数市盈率

资料来源:Bloomberg

与每股盈利不同,自2013年至2023年,日经指数的市盈率上升幅度不大。比如,2013年日经指数的市盈率是23.3倍,与2012年的23.5倍相当。2023年,日经指数的市盈率是27.6倍。

日经225指数,从2012年底的10392.18点,上涨到2023年底的33464.17点,涨幅达222%。与此同时,日经指数的EPS上升了172.7%,而市盈率只上升了17.4%。

因此,日经指数在2013年至2023年期间的上涨,主要动力是来自于上市公司每股盈利的上升。

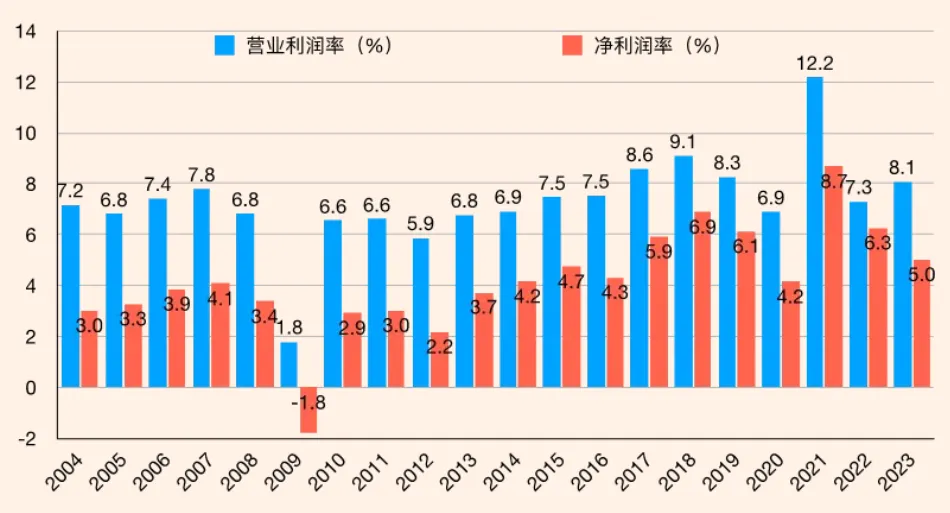

图表4是2004年至2023年日经225指数的营业利润率和净利润率。日经指数的营业利润率从2012年的5.9%逐年上升至2018年的9.1%,2019年稍有下降至8.3%。2020年,由于新冠疫情的影响,营业利润率进一步下降至6.9%,但2021年反弹至12.2%,是近20年的最高值。2022年、2023年,日经指数的营业利润率分别是7.3%和8.1%。

图表4:2004-2023年日经225指数营业利润率(%)和净利润率(%)

资料来源:Bloomberg

日经指数的净利润率走势与它的营业利润率类似。日经指数的净利润率从2012年的2.2%,逐步上升至2021年的8.7%,2022年、2023年,净利润率分别是6.3%和5.0%。总体上来说,日经指数的利润率自2013年起逐步提升,而上市公司盈利的改善推动了日经指数的上涨。

2023年第三、四季度,日本的GDP连续两个季度收缩,技术上进入衰退。2023年,日本GDP预计591.48万亿日元(3.93万亿美元),被德国(4.42万亿美元)超过,掉到了全球第四位。

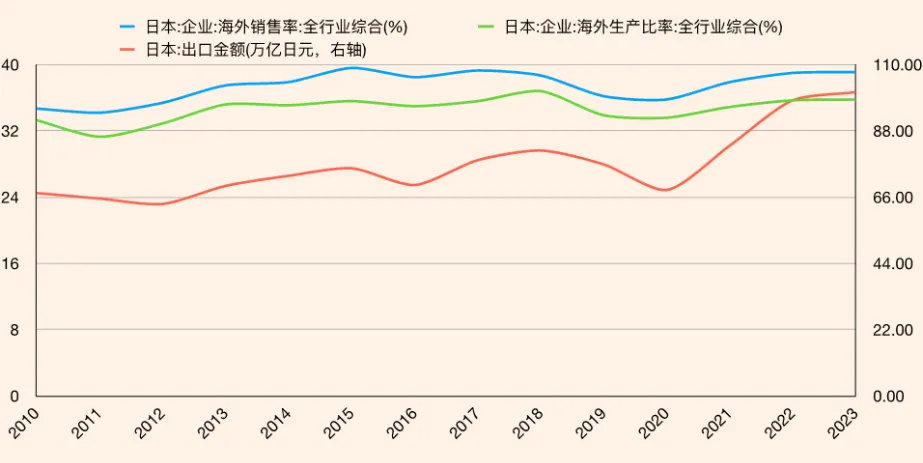

在经济没有快速增长的情况,为什么日本上市公司的盈利能力可以不断增长?一个主要原因是2008年全球金融危机后,日本企业加速海外业务布局,企业海外生产率和海外销售率均有明显增长,海外业绩逐渐超过出口。

图表5是日本企业海外销售率、海外生产比率以及日本出口金额。

图表5:日本企业海外销售率、海外生产比率和出口金额

资料来源:Wind

海外销售率从2010年的34.7%增长至2023年的39.10%,海外生产比率从2010年的33.3%增长至2023年的35.80%。在这期间,日本的出口金额也有明显增长,2010年,日本出口金额为67.4万亿日元,2023年日本出口金额增长至100.9万亿日元。

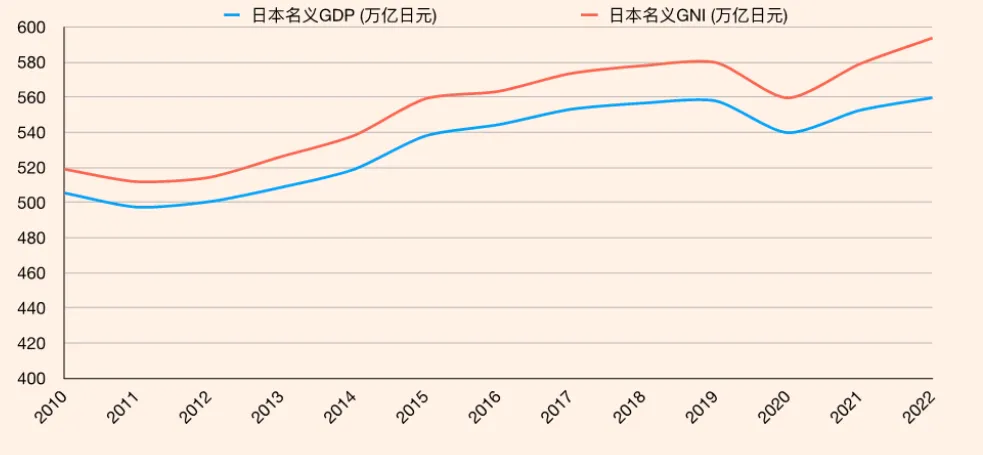

日本企业利润和经济增速的背离一定程度上导致日本国民总收入(GNI)增幅略高于日本GDP增幅。图表6是日本名义GDP和名义GNI。

图表6:日本GDP和GNI

资料来源:World Bank

2011年起,日本GNI显著上涨,从2011年的511.9万亿日元上涨至2022年的 593.7万亿日元,涨幅16.0%;日本GDP从2011年的497.4万亿日元上涨至2022年的559.7万亿日元,涨幅12.5%。

为解决长久以来的通缩问题,日本央行自“安倍经济学”时代起,构建了短端负利率、长端零利率的基准利率体系,同时大规模买入资产,除国债、房地产投资信托和商业票据外,还直接购买股票ETF。这套政策被称为“量化质化宽松”,超宽松的流动性成为日本股市自2013年至今长期牛市的助力。

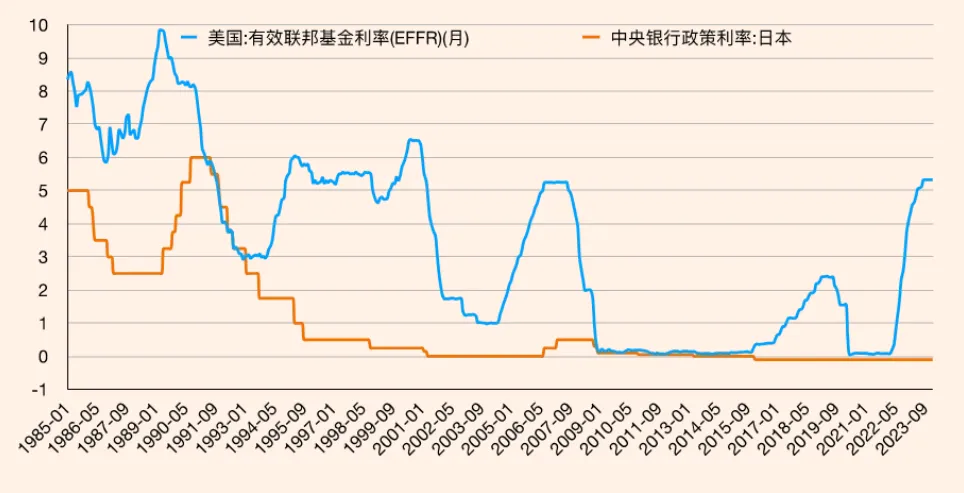

图表7是美国有效联邦基金利率和日本中央银行政策利率。

图表7:美国有效联邦基金利率(%)和日本中央银行政策利率(%)

资料来源:Wind

在2013年4月,日本央行把政策利率降到了0%,在2016年1月进一步降到-0.1%。从2022年3月至2023年7月,美联储连续11次加息,联邦基金利率从0%上升到5.25%。在此期间,日本央行不为所动,一直将政策利率保持在-0.1%。

图表8是美元兑日元即期汇率。

图表8:美元兑日元即期汇率

资料来源:Wind

自2013年起,日本对美元不断贬值。2013年1月底,1美元兑90.92日元,2024年2月底,1美元兑149.90日元,日元相对美元贬值了39.3%。

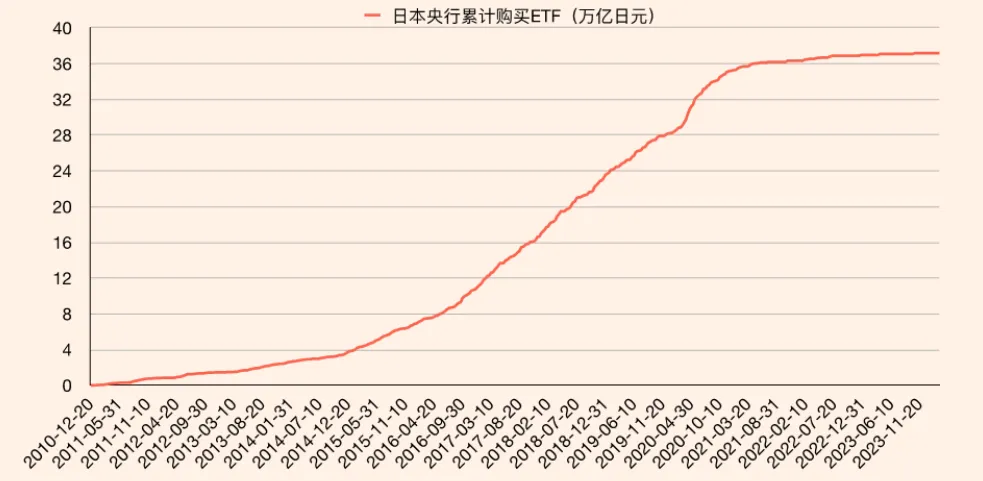

日本央行成为ETF的最大买家,成为股市信心的“压舱石”。图表9是日本央行累计购买ETF金额。

图表9:日本央行累计购买ETF(万亿日元)

资料来源:Wind

日本央行自2013年开始购买ETF,截至2023年底,日央行持有ETF存量约37万亿日元(账面价值),市值约70万亿日元,相当于日本股市总市值的6%左右,占日本ETF市场净值的50%以上。

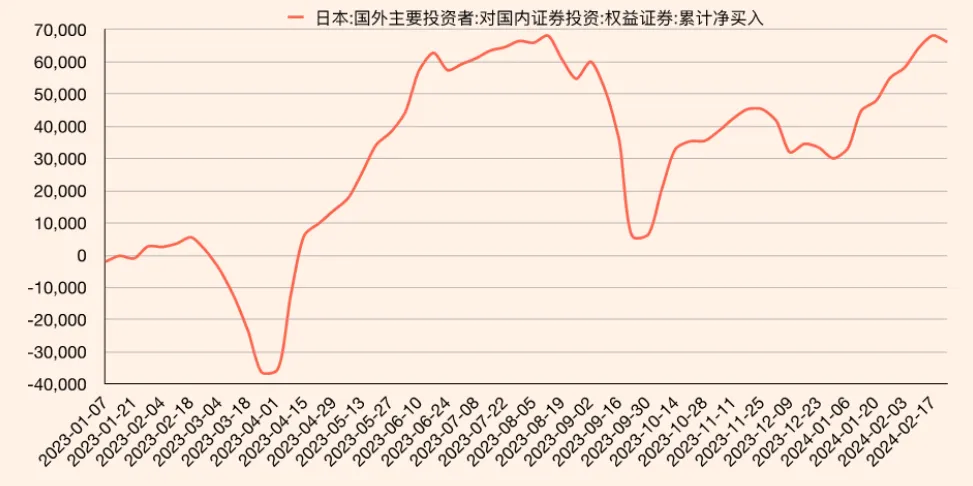

尽管日元持续贬值,但出于对日本经济复苏的信心,在巴菲特等知名海外机构投资者的号召作用下,日本金融市场外资逆势持续流入。图表10是日本股市外资累计净流入金额。

图表10:日本股市外资累计净流入(亿日元)

资料来源:Wind, investing.com

2023年,日本股票市场外资净流入约3万亿日元。进入2024年,外资加速流入日本股市,一、二月份累计流入3.6万亿日元,超过了2023年全年流入金额。

东京证券交易所强力推进上市公司治理改革,推动企业采取措施提升自身估值。日本股市长期以来被认为是“价值陷阱”,尽管价格长期低估,但难以向价值回归。公司估值偏低成为长期以来日本股市低迷的重要因素。

因此,2022年以来,以东京交易所为主体,日本进行了大幅度的公司治理与交易制度改革。

2023年3月,东京交易所发布通知,要求所有上市公司制定政策,提高盈利能力、长期回报率和估值水平。交易所要求上市公司制定和发布“对资本成本和股价的管理措施”等,上市公司需准确掌握公司的资金成本(WACC)和资本回报率,制定并披露改进方案,通过与投资者的对话来提升市场效率。

东京证交所要求市净率(PB)低于1倍的公司披露并就提升股价实施改善措施。东京证交所之所以提出这一要求,主要原因是日经225成分股中,约47%的股票PB<1,而同期标普500成分股中,PB<1的比例约为10%。上市公司市净率治理将有助于东京证交所提升国际竞争力,吸引海外投资。

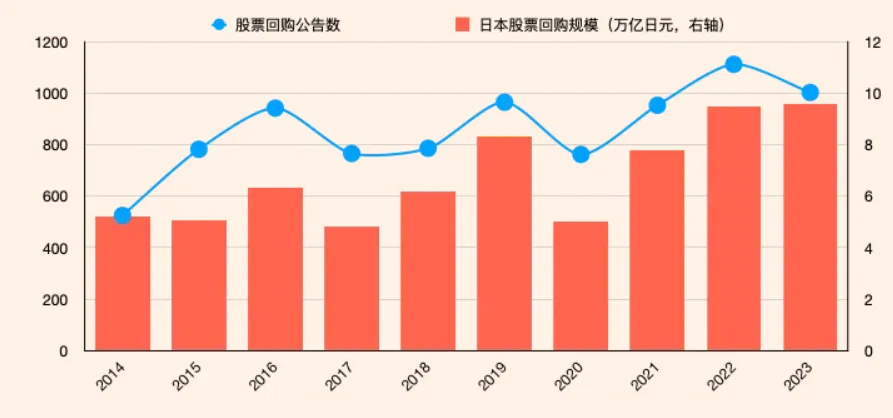

监管层也强调股票回购和增加股息是提升估值水平的有效措施。图表11是东京交易所股票回购公告数量和回购金额。

图表11:东京交易所股票回购公告数量和回购规模(右轴)

资料来源:Bloomberg

上市公司发布的回购公告数量从2014年的500多笔增加到了2023年的1003笔,与此同时,回购规模从5.2万亿日元上升到了9.6万亿日元。过去10年,日本上市公司实施的股票回购累计金额超过60万亿日元。

在东京证券交易所的“日特估”政策的推动下,日本上市公司把盈余资金返还给了股东。回购并注销股票可以减少企业的股票数量,有助于提升净资产收益率和市净率等财务指标,进而有助于提高股价。

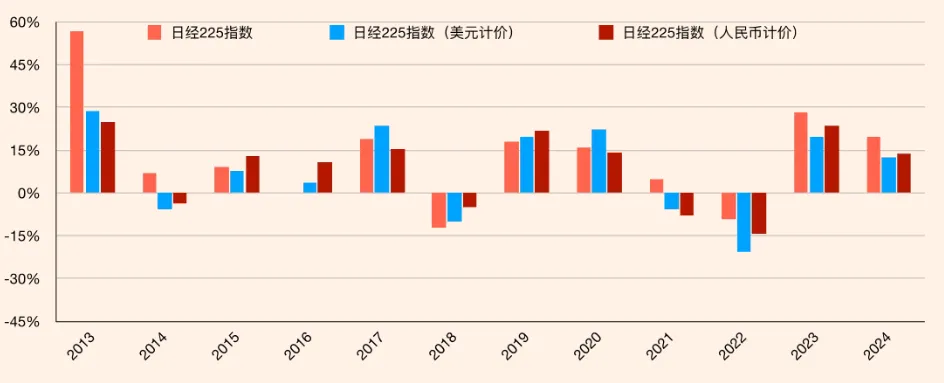

日元持续贬值,以美元或人民币计价的日经指数涨幅低于日经指数自身的涨幅。图表12是以日元、美元和人民币计价的日经225指数走势。

图表12:以日元、美元和人民币计价的日经225指数走势

资料来源:Wind, fred.stlouis.org

自2013年初至2024年3月8日,日经225指数上涨了271%,以美元和人民币计价的涨幅分别是120%和153%。以美元和人民币计价的投资收益大幅低于日经指数自身的涨幅。

另外,自2021年初至2024年3月8日,日经225指数上涨了45.6%,以美元和人民币计价的涨幅分别是2.1%和13.6%。如果投资者在2021年初买入日经225指数并持有至3月8日,由于日元的贬值,美国投资者基本上没挣到钱,而中国投资者的收益也大幅缩水。

图表13是2013年至2024年以日元、美元和人民币计价的日经225指数年收益率,2024年数据截至3月8日。

图表13:以日元、美元和人民币计价的日经225指数年收益率

资料来源:Wind,fred.stlouis.org

大多数年份,以美元和人民币计价的日经指数的涨幅小于指数自身的涨幅。比如,在2013年,日经指数上涨了56.7%,而以美元和人民币计价的涨幅分别是28.5%和25.0%。自2021年起,以美元和人民币计价日经指数的涨幅连续低于日经指数自身的涨幅。

当然,外国投资者可以在外汇市场上提前锁定外币对日元的汇率。但是,锁定汇率对投资者有很高的专业性要求,不适用于一般的个体投资者;其次,锁定汇率本身是有成本的,也会降低外国投资者的投资收益。

日经225指数自2013年“安倍经济学”以来持续上涨,截至3月8日,累积涨幅271%。在同一时期,全球主要股指中纳斯达克表现最强(上涨400%以上),其次是日经指数与标普500并驾齐驱(涨幅约270%),表现远好于A股、欧股、德股、英股、韩股等其他主要股市指数。

把日经指数的上涨分拆后显示大部分的贡献来自于盈利,也就是说,日本股市上涨的主要推动力是上市公司盈利的改善,其次是估值的提升。

2008年全球金融危机后,日本企业加速海外业务布局,企业海外生产率和海外销售率均有明显增长,海外业绩逐渐超过出口。因此,在经济没有快速增长、第三大经济体位置被德国取代的情况,日本上市公司的盈利能力还可以保持增长。

日本股市长期以来被认为是“价值陷阱”,尽管价格长期低估,但难以向价值回归。企业估值偏低成为长期以来日本股市低迷的重要因素。

东京证券交易所强力推进上市公司治理改革,推动企业采取措施提升自身估值。比如,要求所有上市公司制定政策,提高盈利能力、长期回报率和估值水平;要求市净率低于1倍的公司披露并就提升股价实施改善措施;鼓励上市公司回购股票和增加股息等。

日经225指数自2013年初开始持续上涨,与此同时,日元相对美元贬值了差不多40%,日元的持续贬值拖累了外国投资者投资日本股市的收益。因此,外国投资者在配置日本股市的时候也需要认真考虑日元汇率变动带来的汇兑损失。

作者 | 叶冬艳 欧阳辉 曹辉宁

文章来源:《FT中文网》