文章首发于:《界面时评》(2024年11月13日发表)

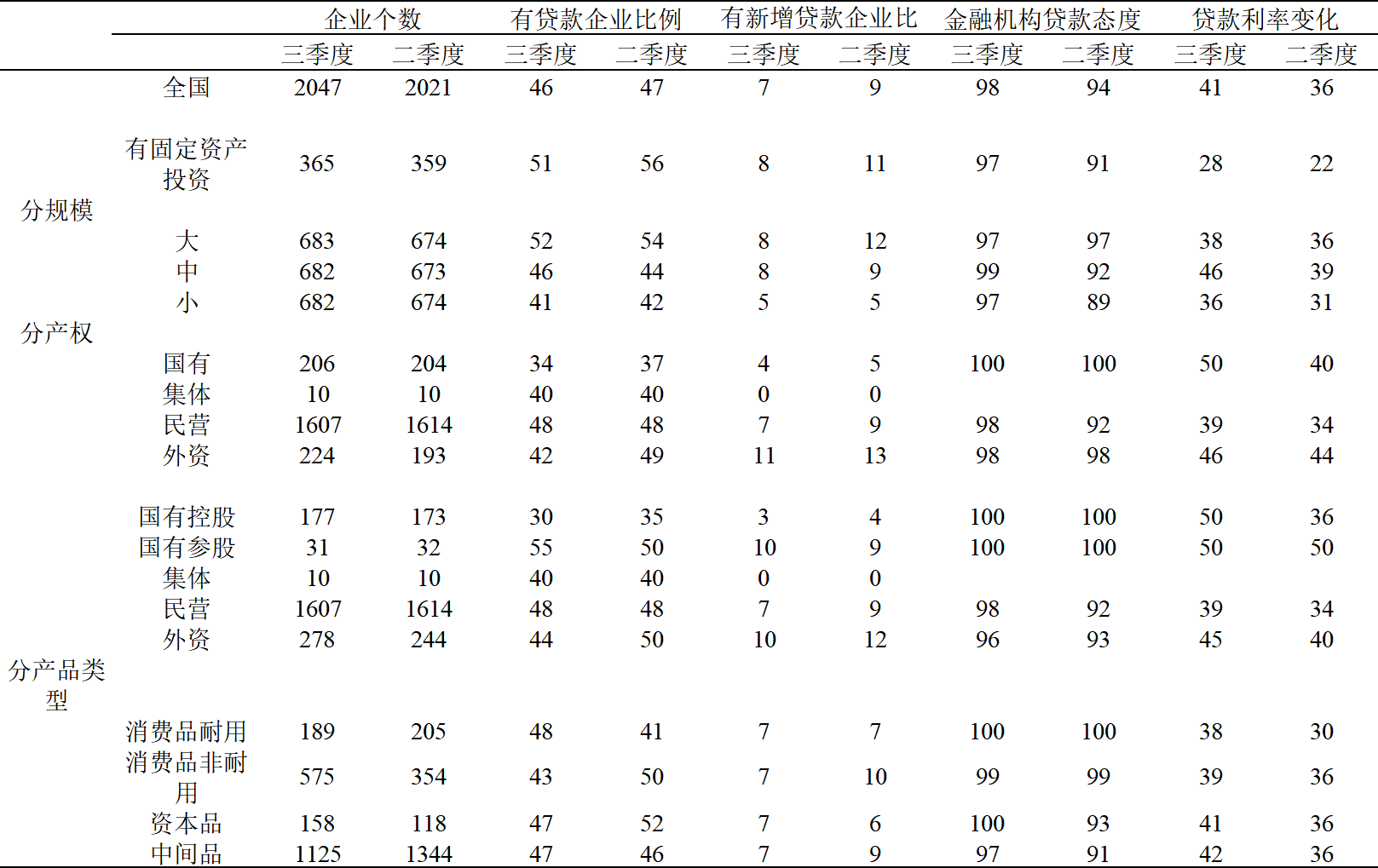

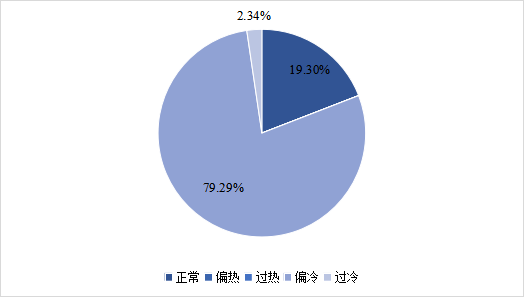

核心观点:2024Q3中国产业经济调研结果显示产业景气指数为54,较上期略有下降,整体平稳运行。其中经营状况扩散指数保持稳定(65),表现亮眼;预期经营状况扩散指数(51)略有上升,处于荣枯分界线;投资时机扩散指数(46)较2024Q2有所下降,不确定性仍是当前抑制经济恢复的主要原因。本季度生产量(48)和成品库存量(48)有所回升,扩大生产是本季度的主要趋势,稳健的投资情绪显示企业看好长期投资环境。本季度成本扩散指数(57)与价格扩散指数(51)同步下跌,企业降成本促生产,为需求增长提供有利环境。在货币政策逆周期调节影响下,企业新增贷款(7.2%)较上季度有所下降,金融机构贷款意愿(98)持续增长。目前来看,我国工业企业普遍认为宏观经济较冷(图10)。不断向市场注入确定性、提振消费者和生产者的信心对于经济复苏具有重要意义。

产业景气指数和投资时机扩散指数有所回落,生产量扩散指数稳步回升

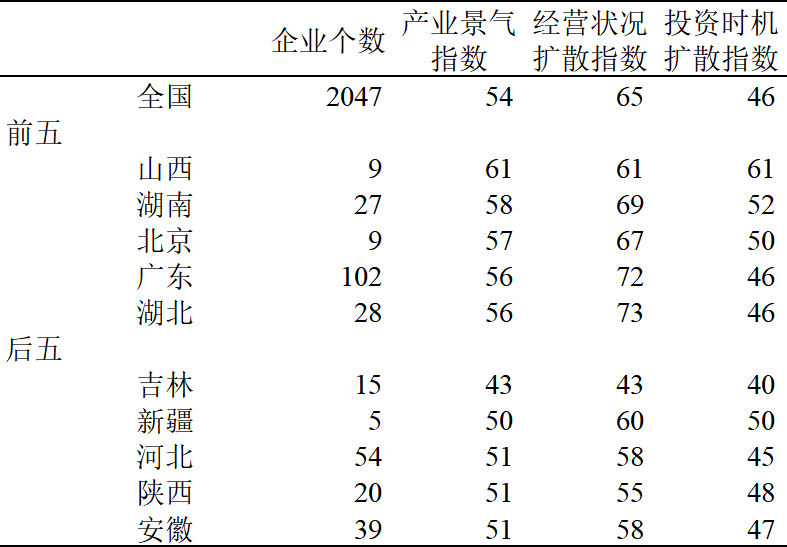

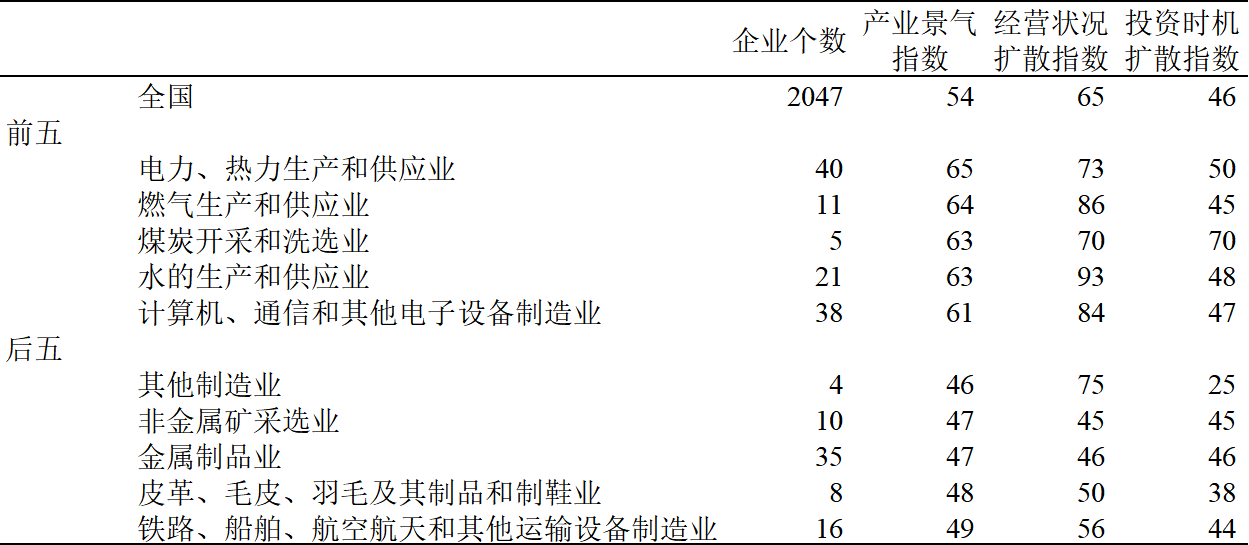

2024Q3,产业景气指数(54)略有回落,继续维持在荣枯线上,展现出经济复苏的可持续性(图1)。分地区来看,产业景气指数排名前五的地区依次为:山西、湖南、北京、广东和湖北(表1)。同上期相比,广东和湖北替代贵州和重庆跻身进前五,北京从第五上升至第三。根据地区生产总值统一核算,2024年上半年,山西省地区生产总值为11186.85亿元,按不变价格计算,比上年同期增长1.9%,这一增速低于全国GDP增速(5.0%),其中,1-7月份,全省规模以上工业增加值同比下降0.6%,降幅较上半年收窄0.4个百分点。分行业来看,产业景气指数排名前五的行业依次为:电力、热力生产和供应业,燃气生产和供应业,煤炭开采和洗选业,水的生产和供应业,计算机、通信和其他电子设备制造业(表2)。与上期相比,行业种类未变化,其中,电力、热力生产和供应业与燃气生产和供应业上升至前二。

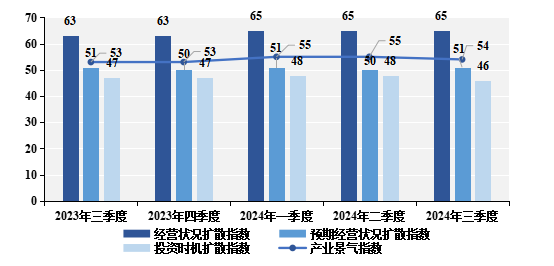

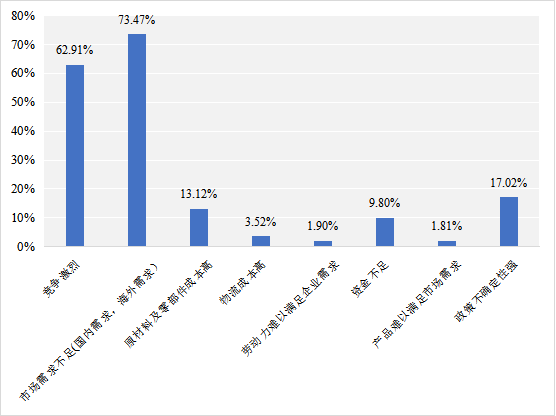

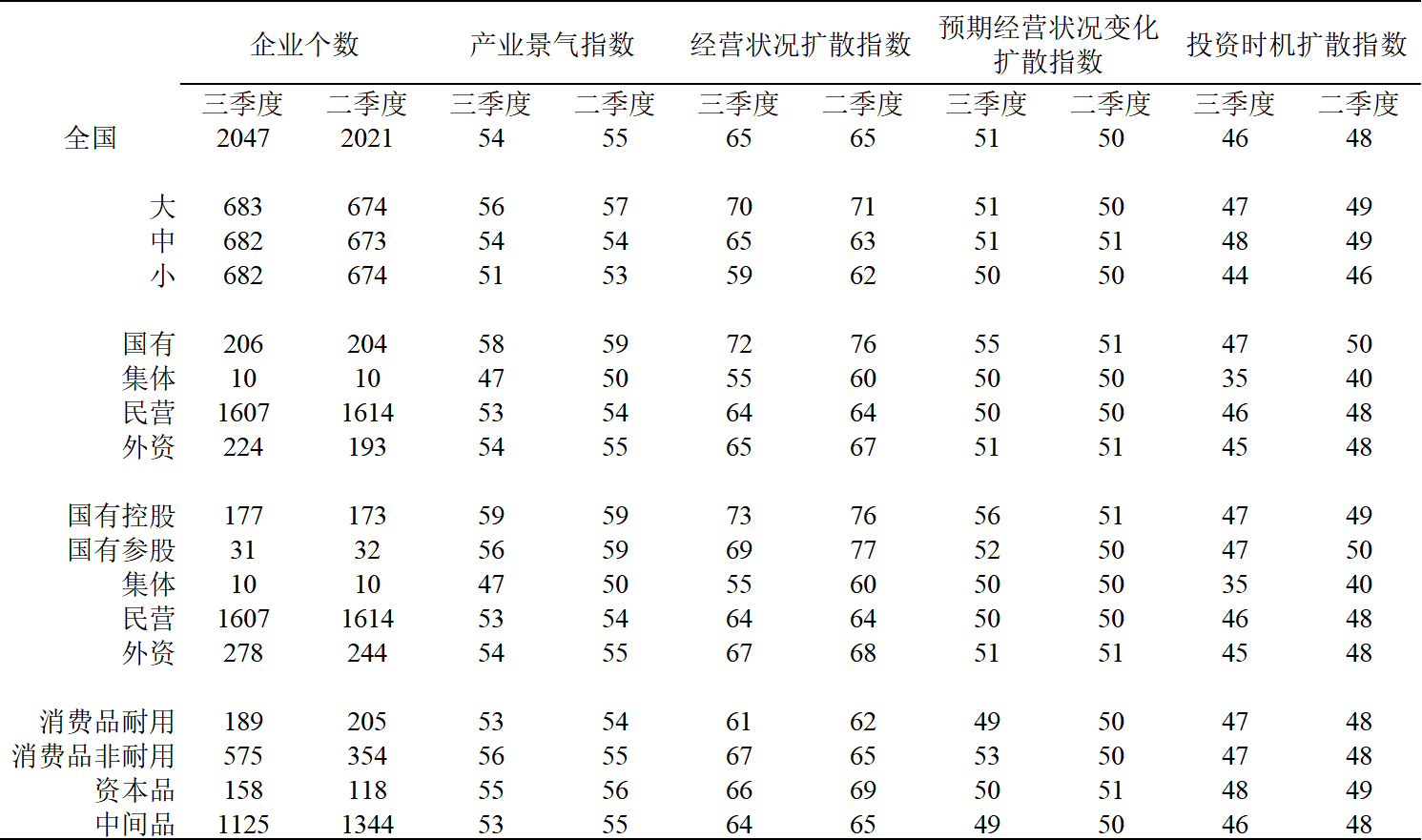

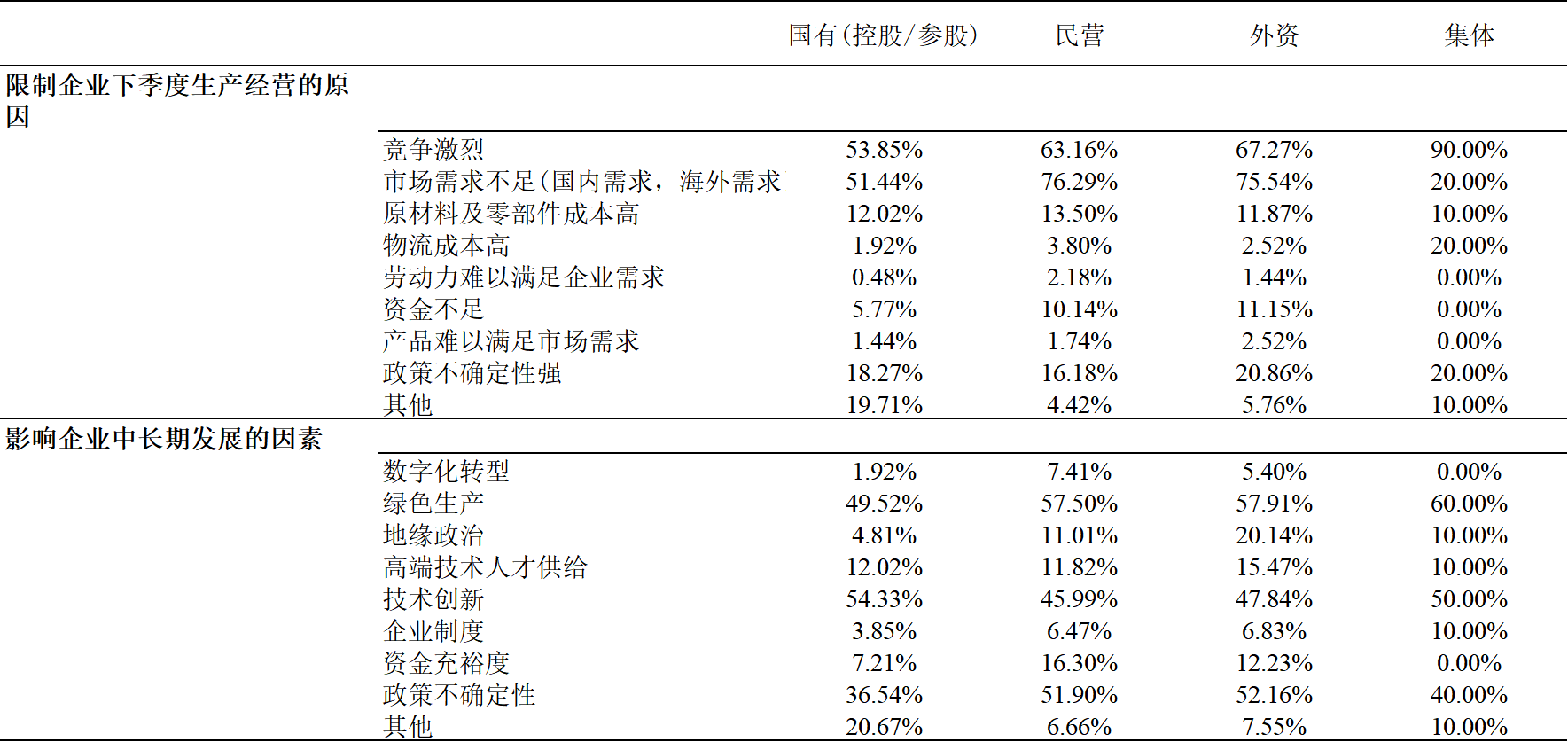

产业景气指数演变趋势取决于3个扩散指数的变动,这3个扩散指数分别为经营状况扩散指数、预期经营状况扩散指数和投资时机扩散指数(表3)。经营状况扩散指数(65)较上期(65)和去年同期(63)稳中有进,企业当期经营体现出更大的活力。预期经营状况扩散指数(51)连续15个季度在荣枯线上方运行,但与经营状况扩散指数仍存在较大差距。二者的持续分化,呈现出企业现实表现与预期态度不相符的矛盾。限制企业下季度生产经营的因素与上季度相比发生了较大变化,主要集中在市场需求不足、竞争激烈、政策不确定性强、原材料和零部件成本高和资金不足(图2)。分别有73.47%和62.91%的受访企业担忧激烈的竞争和疲弱的国内外市场需求会对其短期生产经营活动产生强影响,有17.02%、13.12%和9.80%的企业认为政策的不确定性强、原材料及零部件成本高和资金不足是短期生产经营的限制因素。在企业的中长期发展中,限制因素更加广泛,包含绿色生产(56.78%)、政策不确定性(50.36%)、技术创新(47.08%)、资金充裕度(14.79%)等(图3)。无论在短期经营还是中长期发展中,政策不确定性都是企业着重考虑的因素。

不同所有权性质企业(国有控股或参股、民营、外资、集体)所面临的长短期限制性因素既有相同之处也有所差异(表4)。相同的是,在选择限制下季度生产经营因素时,竞争激烈和市场需求不足是四种所有权性质企业集中选择的前两位;而在选择企业中长期发展的影响因素时,绿色生产、技术创新和政策不确定性都位于各种所有权企业答案的前三位。不同的是,与其他三种类型的所有制企业(民营、外资、集体)相比,竞争激烈、市场需求不足和资金不足对国有(控股/参股)企业下季度生产经营的影响相对较小,资金充裕度和政策不确定性对国有(控股/参股)企业中长期发展影响相对较小。

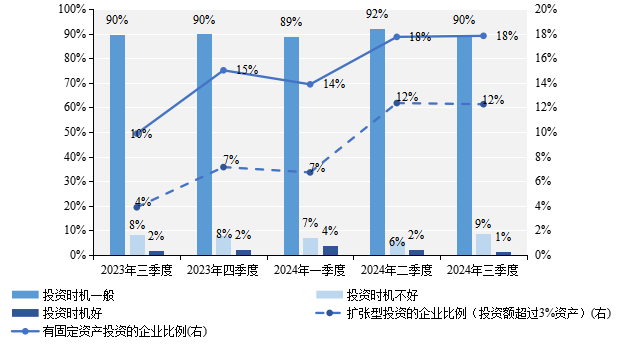

投资时机扩散指数(46)较上期(48)略有下降,有1%企业认为现在是好的投资时机,低于2024Q1的2%,投资信心小幅下降。但在当期投资实践中企业资产扩张意愿提升,有固定资产投资的企业比例为18%,与上期(18%)持平;有扩张型投资的企业比例(12%)与上期持平(图4)。总的来看,三季度产业景气指数的下降主要受投资时机扩散指数的影响,企业经营现状持续三季度保持稳定,虽然投资时机评价的小幅下跌,但对未来的经营状况体现出较好的预期。经济恢复的稳定性将影响企业对未来预期的判断,也影响着企业对投资决策的判断。

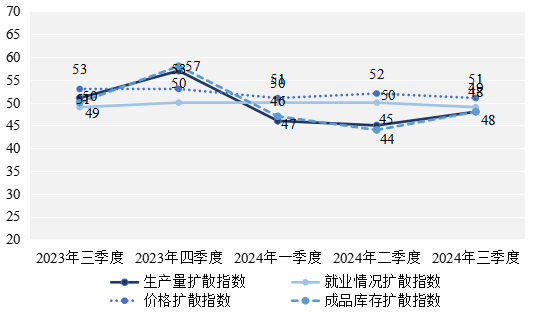

生产量扩散指数是反映实际生产状况的重要指标,该指数在上季度维持稳势的基础上有所增长,由45调整至48(图5),呈现出逐步增产的态势。

需求疲软依旧是产能过剩的重要原因

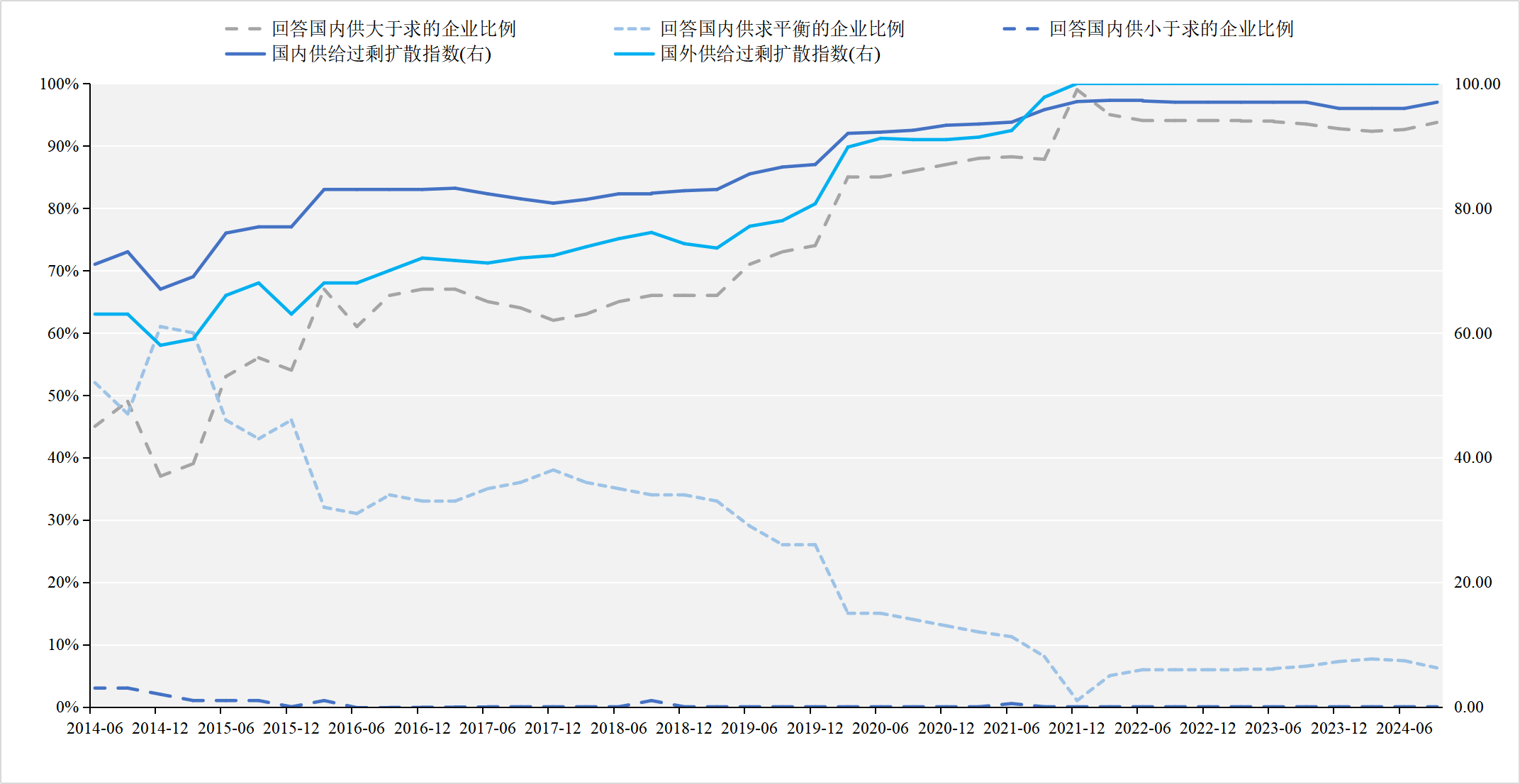

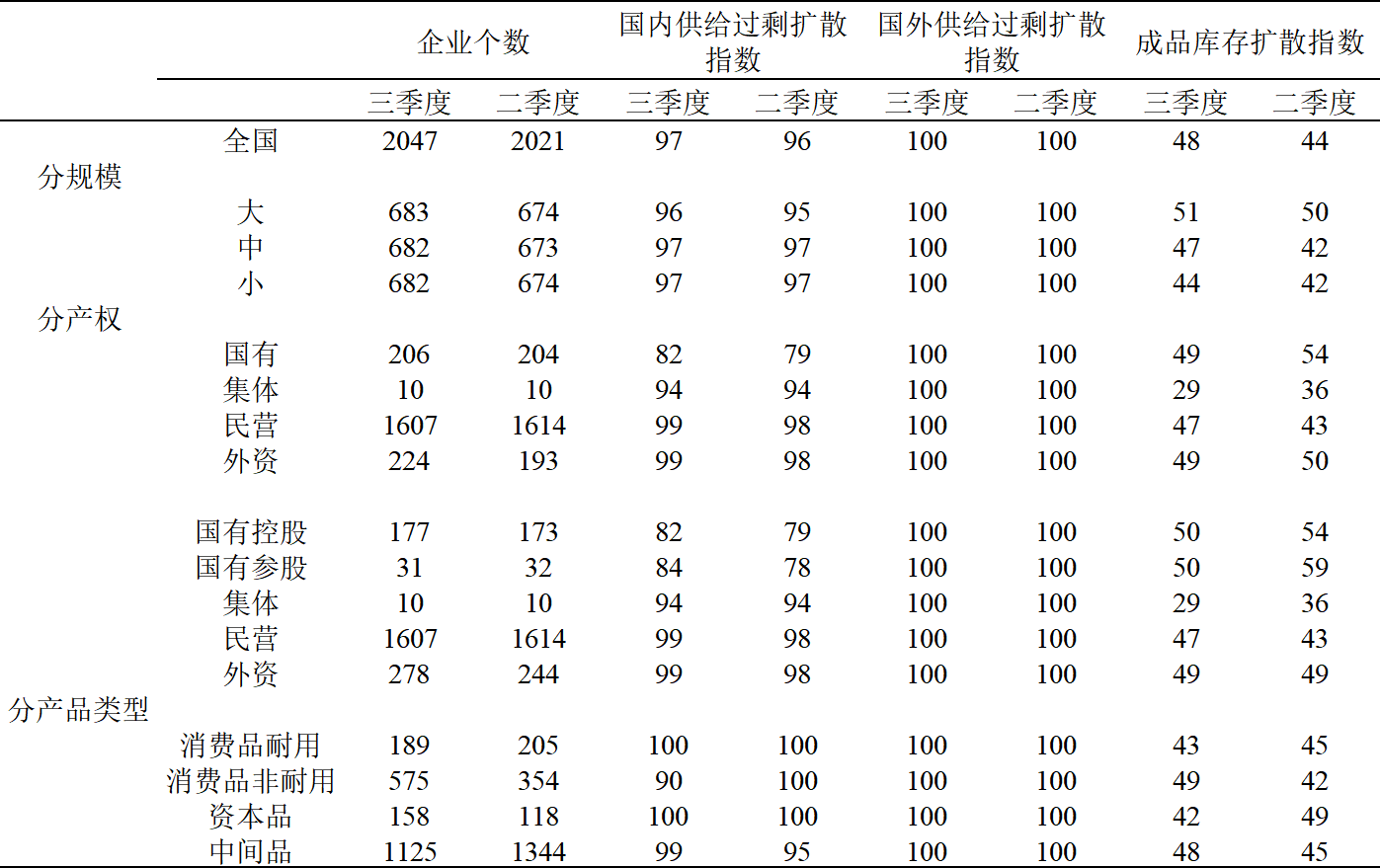

当前季度,国内供给过剩扩散指数(97)较上季度小幅增长,国外供给过剩扩散指数(100)与上季度持平,仍都处于历史高位(图6)。与此同时,成品库存扩散指数由44上升至48(表5)。考虑到生产量扩散指数和成品库存扩散指数均有所调升,可能是由于政府采取的一系列支持性政策增强了企业信心,市场需求有所改善。生产量和库存的提高可以帮助企业抓住市场机会,但若市场需求不如预期增长,可能会导致库存积压,加剧国内外供给过剩态势。

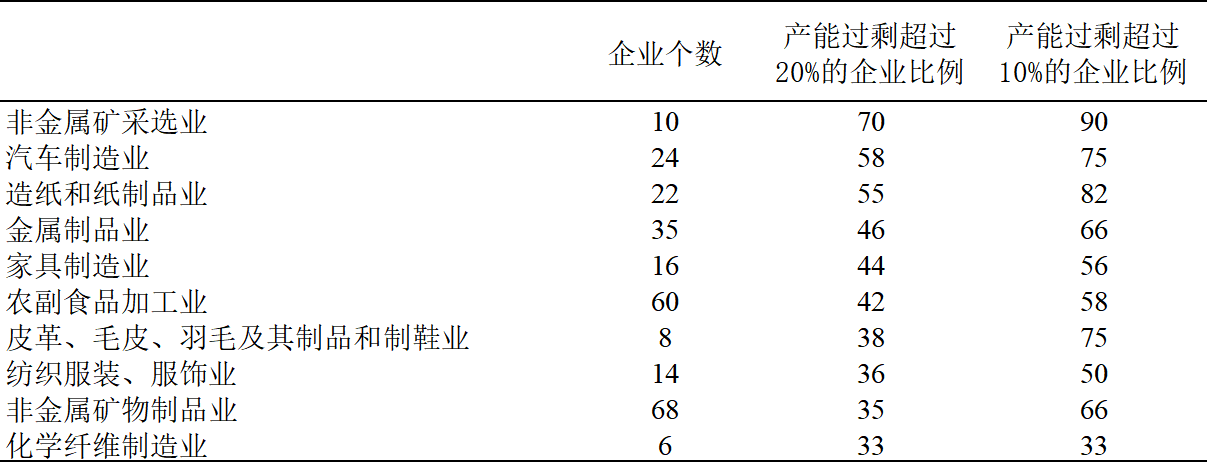

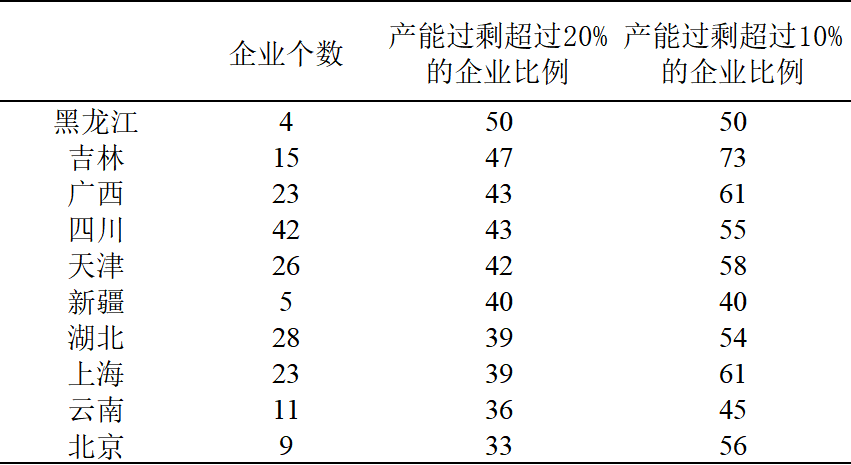

行业层面看,产能过剩严重行业前五名依次为:非金属矿采选业,汽车制造业,造纸和纸制品业,金属制品业和家具制造业(表6)。与二季度相比,造纸和纸制品业与家具制造业替代铁路、船舶、航空航天和其他运输设备制造业与非金属矿物制品业进入前五,但非金属矿采选业和汽车制造业产能过剩问题需持续关注,行业名次仍位居本季度前二。地区层面看,产能过剩严重地区前五名依次为:黑龙江、吉林、广西、四川和天津(表7)。与上期相比,四川和天津替代北京和江西进入前五,黑龙江仍居首位,吉林升至第二,东北地区产能过剩问题严重。

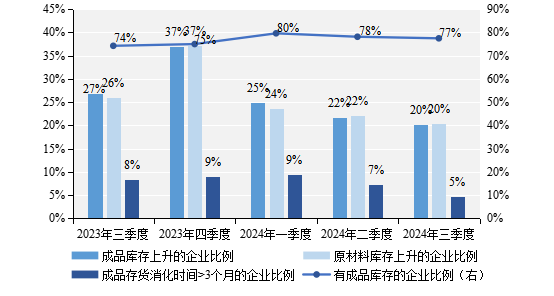

本季度有成品库存的企业比例较上期降低1%至77%,成品库存和原材料库存上升的企业比例均从22%下降到20%,持续上期的下降趋势,去库存有所成效(图7)。本期过剩库存得以有效消化,企业新增库存减少,引起本季度企业成品库存和原材料库存上升比例收缩。改善市场预期、促进技术进步和生产效率提升能够帮助企业降低成本、恢复市场信心。

价格扩散指数与成本扩散指数同步回落

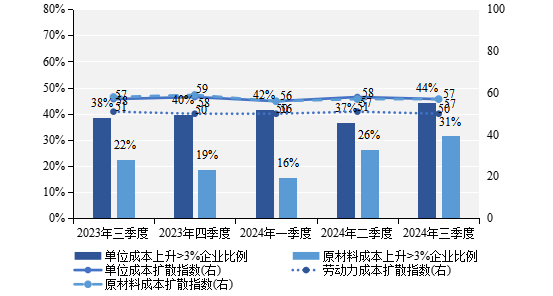

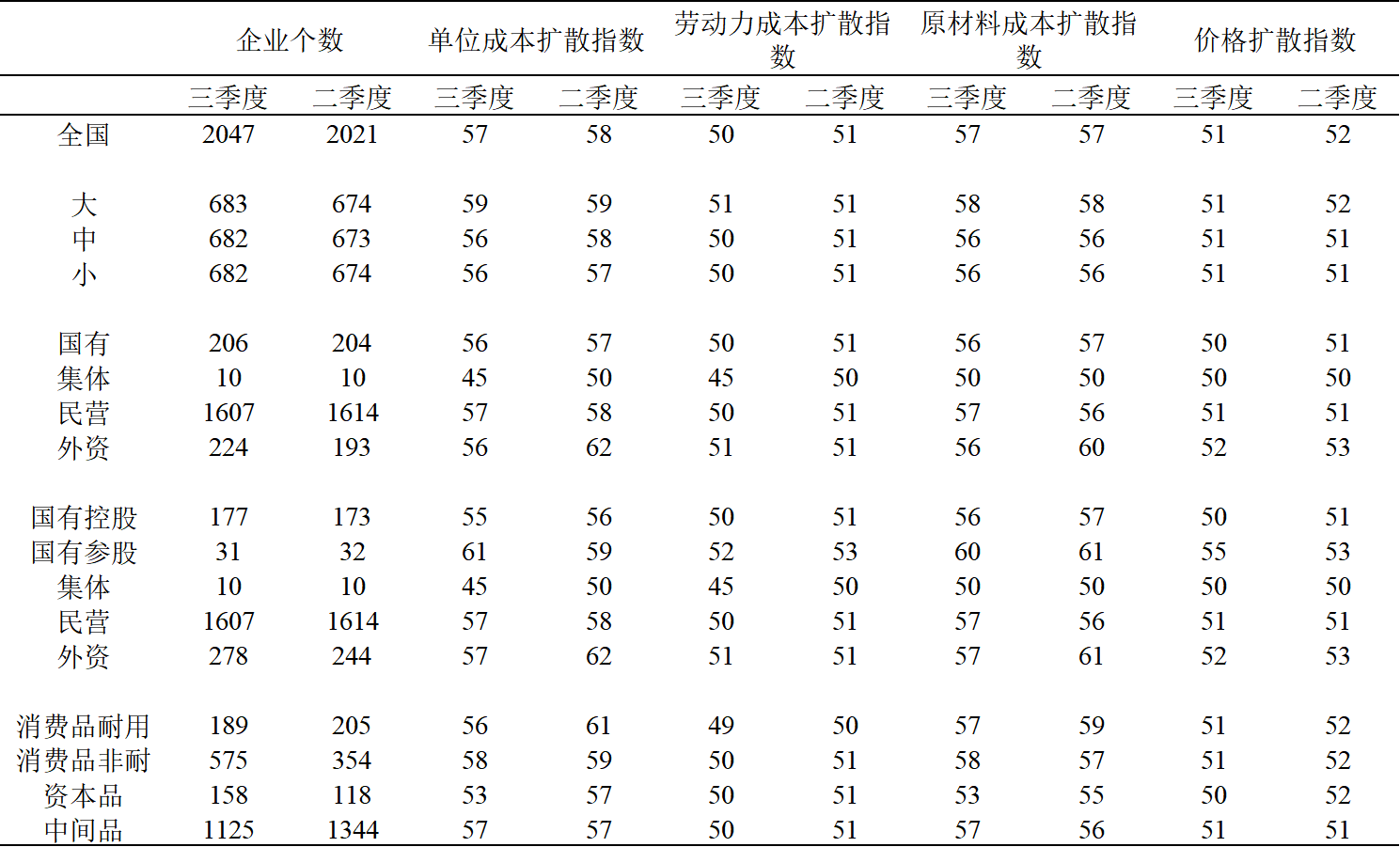

从3个成本扩散指数来看,三季度企业成本压力有所减弱(图8)。单位成本扩散指数(57)较上期下降1,劳动力成本扩散(50)指数下降1,原材料成本扩散指数(57)与上期持平,价格扩散指数从二季度的52降低至51(表8)。价格和成本的小幅下降能够提振消费者和生产者的信心,增强企业的竞争力,促进经济复苏。

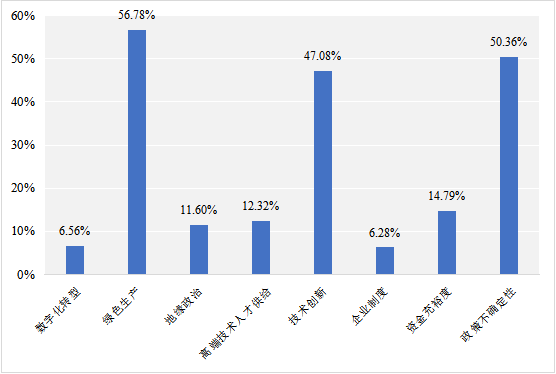

企业借助银行信贷进行固定资产投资的比例提升

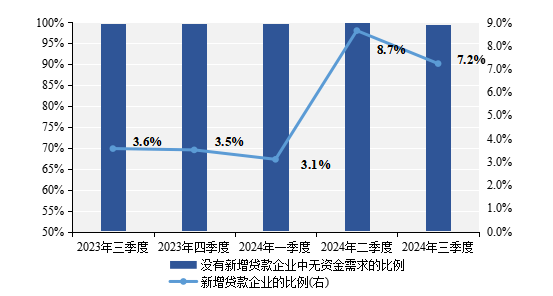

金融机构信贷态度持续宽松,反映银行借贷态度宽松的扩散指数(98)较上季度提升4。本季度有贷款企业的比例(46%)较上季度(47%)下降1%,有新增贷款企业比例(7.2%)较上季度(8.7%)下降1.5%,没有新增贷款企业中无资金需求的比例连续五个季度维持在接近100%的水平(图9)。

本季度大部分企业(90%)认为目前投资时机一般,有1%的企业认为目前投资时机好,较上季度减少1%,但对投资时机呈消极态度的企业比例(9%)较上季度上升3%(图4)。在有固定资产投资的企业中,有新增贷款企业比例和金融机构贷款态度分别从11%降低至8%、从91提升至97,而衡量贷款成本的贷款利率变化较上期(36)增长至41(表9)。虽然企业对本季度投资的信心有所不足,但银行贷款意愿大幅提高,为企业融资提供了有力保障。

图1:产业景气指数

图2:限制企业下季度生产经营的因素

注:该问题为多选题,基于各选项被选择的次数作图(以竞争激烈62.91%为例,2047家受访企业中有62.91%的企业认为竞争激烈是限制其下季度生产经营的因素之一,下图同理)。

图3:影响企业中长期发展的因素

注:该问题为多选题,基于各选项被选择的次数作图

图4:投资情况

图5:生产量扩散指数等经济指数

图6:国内外供求状况历史趋势

图7:成品库存

图8: 生产成本

图9:新增贷款

图10宏观经济状况

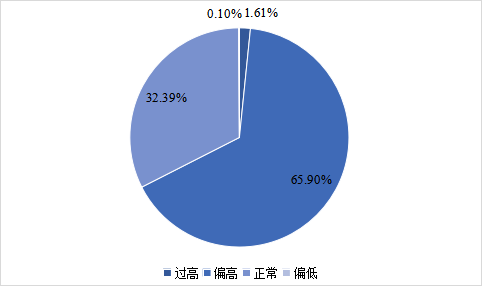

图11 当前物价水平

表1 地区经营状况排名

表2 行业经营状况排名

表3 工业企业经营状况

表4 中短期限制性因素

表5 市场供需状况

表6: 产能过剩严重的行业

表7: 产能过剩严重的地区

表8: 成本与价格

表9: 企业融资环境总览