中国动力电池企业加速出海 | 创创锦囊

发布时间:2022-12-30 17:00 阅读次数:1760

海外市场的迅猛发展,我国出海产品日益多元,其中中国电池企业抢占海外市场的势头,出乎意料的凶猛。以宁德时代为例,2022年1—8月,海外装机量已占据总额的四分之一。 今天的创创锦囊,我们一起走近中国电池企业,了解其出海优势及挑战。

2022年10月19日,宝马集团宣布与中国动力电池企业远景动力达成长期合作协议,远景动力将从2026年开始为宝马下一代电动车提供动力电池。这是宝马集团继9月宣布与宁德时代(300750.SZ)、亿纬锂能(300014.SZ)达成供货协议之后,确定的第三家下一代电动车动力电池供应商。

宁德时代与亿纬锂能将在中国和匈牙利分别建设制造基地为宝马供货。远景动力将在美国南卡罗来纳州新建年产能30GWh的工厂为宝马供货。自此,宝马集团基本完成在中国、北美、欧洲三个主要市场的动力电池供应体系建设,三家中国电池企业为宝马建立的制造基地产能合计近70GWh,足以满足百万辆级纯电动车的生产需要。

与宁德时代、亿纬锂能有所不同的是,远景动力此次与宝马达成的协议是在北美市场为宝马提供电池,新建工厂的选址也在美国。此前远景与奔驰达成的同样是北美供货协议,为奔驰建设的制造基地位于美国肯塔基州。加上远景动力的前身日产AESC在美国田纳西州的制造基地,远景动力已经在美国境内拥有三个制造基地,其中一家在产,两家在建。而现阶段中国企业在美国建厂,势必要面对IRA法案的影响。

应对《通胀削减法案》各有招数

8月16日,美国总统拜登签署了国会两院通过的《通胀削减法案2022》(Inflation Reduction Act of 2022,下称IRA),宁德时代随后暂时放弃了北美建厂计划,转而大力投资欧洲。但近期国轩高科、远景动力相继确定在美国投资建厂,IRA并未阻止中国电池企业投资美国市场的步伐。

过去几周,IRA持续发酵。据路透社10月14日报道,欧盟和美国即将达成协议,使包括汽车制造公司在内的欧盟公司在美国市场享有与美国公司同等的待遇,避免IRA歧视性补贴的影响。

欧盟委员会负责贸易事务的副主席Valdis Dombrovskis表示:“上个月特斯拉Model Y是德国最畅销的汽车。如果没有欧盟的非歧视性补贴,这是不可能的。而欧盟的电动车在美国却得不到与美国车同等的待遇,这是我们要解决的问题。”美国贸易代表Katherine Tai透露,她预计双方最终将达成协议,“基于欧盟和美国的利益及双边关系,我非常有信心我们会达成一致。”

除欧盟外,韩国、日本也在与美国交涉IRA的歧视性补贴政策,如果欧盟与美国可以达成一致,相信韩国、日本车企大概率也能获得相同待遇。

但美国是否坚持车用动力电池的关键材料必须来自与美国签有双边自由贸易协定(FTA)的国家,以及关键部件是否必须在美制造,都尚不明确。如果同等待遇中不包含原材料和部件比例的要求,那么为欧洲、韩国、日本车企供应电池的中国企业将因此获益。不过从经济性上考虑,要求在欧洲、韩国、日本制造的电动车,使用关键部件在美国制造的电池肯定是不合适的。

尽管如此,中国电池企业若不想失去美国市场,还是要想办法规避IRA的不利影响。《财经十一人》在10月7日发表的《国轩高科逆势赴美,24亿美元投资建厂,谁会跟进?》一文中,曾提到了远景动力基本不受IRA的影响,因为远景的客户奔驰是豪华车品牌,其车型超出了IRA规定的补贴价格上限,本来就拿不到补贴,自然不会受补贴法案的影响。宝马同样如此,宝马在北美的现售车型均超出了补贴价格上限,未来的车型规划中,可能满足补贴条件的也仅有i3,iX1,iX3等少数几个车型的入门款。

但对任何一家电池企业,客户不可能一直局限在高端市场,所以还是要从根本上解决IRA带来的问题,其中关键是供应链的构建。远景动力首席执行官松本昌一对《财经十一人》表示,“我们非常关注美国的IRA法案,正在深化研读,包括研究如何在美国或美国的FTA国家构建供应链,这方面已经在深入研读和推进当中。”

从松本的表态来看,远景动力并不十分担心因自己被列入“敏感实体”清单。远景动力的前身是日产AESC,2019年被远景科技集团收购之后成立远景动力。这家企业的核心团队来自全球,国际员工比例超过60%,这些都是远景动力应对“敏感实体”条款的有利条件。

供应链本地化是最大挑战

即便没有IRA,远景动力要在北美建厂,也必须着力解决供应链本地化的问题。根据松本昌一介绍,远景动力在各个主要市场都在推进供应链本地化的进度,中国已经实现全部本土供应。欧洲工厂目前80%的原材料从中国进口,到2027年要实现全部本土化供应。目前英国、美国工厂的供应链本土化进程最为落后,正负极全部需要从日本进口。

远景动力在电池企业中已经是全球化布局比较好的企业,目前在全球布局了13家制造基地,中国4家,日本3家,美国3家,法国、西班牙、英国各1家。但松本昌一表示,过去虽然在制造能力上实现了全球布局,但供应链并没有真正实现全球布局。

这与彼时的动力电池市场环境有关,10年前远景动力的前身日产AESC进行全球产能布局时,动力电池的产业规模不大,如果分散进行供应链本土化,节省的物流费用无法覆盖增加的成本,所以当时主要是以日本的动力电池产业链支持全球布局的制造基地。

现在情况巨变,动力电池产业规模增长了数百倍,单个制造基地的产能动辄几十GWh,需要的原材料也增长数十倍,此时供应链本土化带来的收益就远超增加的成本。

但在世界各地建设本土化供应链并不容易。首先,中国的供应链企业优势巨大,从中国进口远比本地生产成本低,而且以现在中国动力电池供应链的发展情况判断,这种从中国进口比本地生产更便宜的情况会持续相当一段时间。如果没有如IRA法案这类的外力影响,供应链本地化经济性上会面临挑战。

其次,欧洲、美国当地缺少动力电池产业人才,这是制约供应链本地化的关键因素。现在中国电池企业海外建厂,需要外派大量员工。

第三,动力电池上游相关的企业都是高能耗企业,在欧洲能源危机的背景下,高能耗企业去欧洲布局得不偿失。这方面美国的情况会好一些。

为了应对这些挑战,远景动力的解决方案是复制在中国已经成型的零碳工业园模式。由远景建设零碳工业园,自建光伏、风能、储能,实现生产用电100%自给自足且全部是绿色电力,借此解决能源问题。同时整个产业链集中在同一个园区,进一步节省物流等相关成本,将供应链本土化的优势最大化,在成本上与从中国进口进行竞争。

松本昌一认为,未来动力电池企业竞争力的核心就是供应链构建能力,“我们认为能否在全球各地区构建相对独立的供给体系,形成最佳方案,将决定各大电池厂未来的竞争力。”

在供应链本地化的过程中,将优秀的中国供应链企业带出去也是选项之一。“中国已有的优质供应商今后会到欧洲或者到美国,我们需要考核评估他们在当地的适应情况和稳定供给的能力,同时也会在当地政府的支持下积极开发当地供应链。”松本昌一说。

海外车企为何偏爱中国电池企业

海外主流车企接连选择中国动力电池企业作为主要供应商颇为出人意料。以宝马为例,此前宝马已经签下两家中国供应商,出于平衡供应链,降低风险的考虑,选择韩国电池企业更符合常理,特别是韩国电池企业在美国的产能布局更多更好,在产、在建的制造基地超过10处。而中国电池企业在美国目前在产的仅有远景动力田纳西州工厂,宝马在北美选择韩国电池企业看似更加合理。

根据宝马方面的介绍,选择远景动力,主要原因是远景动力电池的零碳特性,宝马集团已经设定了到2030年每辆车减少40%碳排放量的初步目标,这需要来自供应商的大力支持。

另外,远景动力提供的电池性能大幅提升。此次远景动力提供给宝马的电池与特斯拉目前刚刚投产的4680电池同样是大圆柱电池,相比现有产品,能量密度提升20%,充电速度提升30%,配合宝马新一代电动车平台,续航里程提升30%。

最后,关键的一点还是成本。根据Benchmarks数据,2021年中国市场的新能源车均价仅比燃油车均价高10%,而欧洲、北美则高出了40%-50%。这其中当然有中国推出了更多便宜的A0级新能源车的原因,但比较同类车型,也是中国市场价格最低。

如大众ID.4,在中国起售价不到20万元,补贴前起售价不到22万元,美国起售价37495美元(约合人民币27万元),英国起售价38710英镑(约合人民币31万元),德国起售价46335欧元(约合人民币32万元)。ID.4在中、欧、美三地都是本地制造,因此价格比较具有较高的参考价值。一辆新能源车的成本中,电池占比超过40%,因此中国造新能源车更便宜,主要原因就是中国电池的成本更低。

同时中国电池企业在交付记录和安全记录上也有更好的表现,LG新能源过往交付延期导致车企客户新车上市被迫延期的情况时有发生,2020年-2021年,在现代和通用两个客户上连续爆出产品瑕疵丑闻,导致大规模召回,这些都大幅消耗了LG新能源的客户信心。

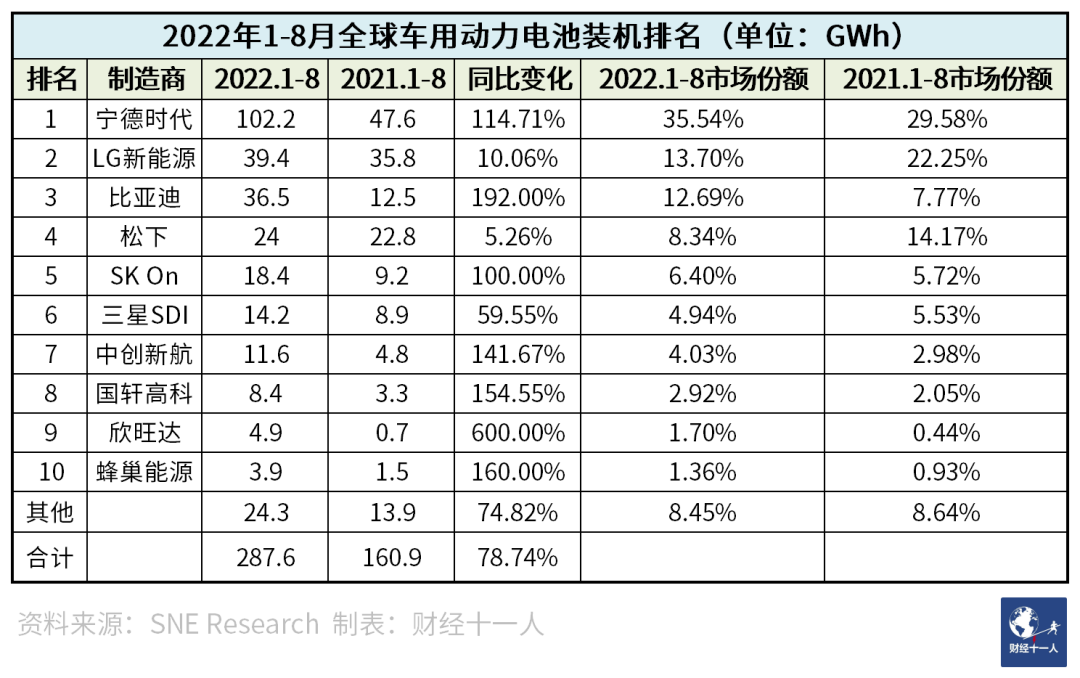

2022年1-8月,LG新能源市占率大幅度下滑,2022年1-8月市占率13.7%,而2021年1-8月市占率22.3%,一年时间,下滑了近9个百分点。同时SK On和松下的市占率也在下滑,日韩电池企业中只有三星SDI市占率小幅增长。

这其中有中国新能源车市场高速增长的影响,同时今年中国电池企业抢占海外市场的势头非常凶猛。以宁德时代为例,2022年1-8月,宁德时代全球装机量102.2GWh,国内装机76.9GWh,海外装机25.3GWh,海外部分已经占到四分之一。

中国电池企业提速出海既是自身发展的驱动,也是车企客户的要求,不管未来的旅程如何风云变幻,中国电池企业的全球化之旅至少起点良好。