今年是中国改革开放四十周年,中国经济发展面临着前所未有的外部环境。全球治理架构重组,全球一体化趋势愈演愈烈,各大经济体之间的利益息息相关。新形势下,中国的投资者不仅要熟悉国内的市场行情,更要熟知全球金融趋势。2018年已经走过1/4,面对新的国际国内形势,投资者该如何放眼全球进行投资布局?

今年一月,我们在长江校友中做了一个小范围的调研,找了65位企业家,他们的平均资产规模是100亿,个人资产几十亿,我们问了这65位企业家对未来12个月的投资有一些什么样的看法,从中得到的数据很有意思,先和大家分享一下。

问题一:在未来的12个月,你认为A股整体会怎么变化?

60%的人认为A股会涨,涨幅在15%-30%之间;20%的人认为A股会跌,跌幅在5%-20%之间。综合评估,大部分人看好A股的走势,涨幅中值约为20%。

问题二:在未来的12个月,你认为我国一、二线城市居民二手房的价格会怎样变化?

50%的人认为房价会上涨;25%的人认为房价会下跌。综合估计,大部分认为房价会上涨近8%。

问题三:在未来的12个月,你会加大和减少哪几种投资类型?

大部分人(44/65)表示会加大对自己企业的投资,将近一半的人(30/65)会加大对股市的投资,但是有33%的人都表示要减少对房地产的投资。

根据这次小调查,我们发现,受访者普遍对股市比较看好,对房地产则不太看好。

受访者对未来5年A股上市公司的平均利润增长的预估为17%左右,我们知道中值是10%左右,而宏观GDP的增长大约为6%,可见受访者对A股上市利润的预估增长率超过了宏观经济增长指数,大家对未来股票市场的发展前景总体是很乐观的。

同时,受访者中有将近80%的人认为中国一二线城市房地产价格过高,但他们并不认为房地产会崩盘,减少对房地产的投资,主要是对风险的考量,因为当有房地产泡沫的时候,很少有人知道泡沫什么时候会破裂,但是有泡沫总是不好,风险比较大。

那么下面我们从全球宏观环境的角度分析一下,为什么大家会对股市这么乐观?

1.全球经济在复苏中

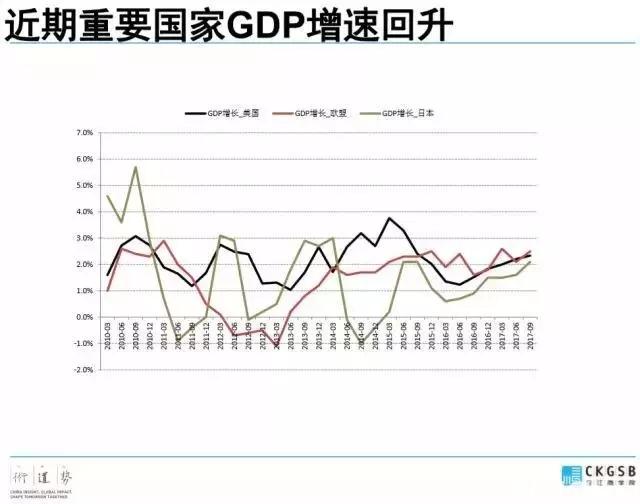

我们对全球范围内的一些宏观数据做研究,发现了一个重要规律:全球经济从2008年金融危机以来,不间断地出现过各种各样的问题。2016年以前,全球几个重要的经济体(中国、美国、欧盟、日本等)都出现过问题,但到2016年下半年,全球所有重要的经济体都实现了GDP增长,这成为了当今全球化的新常态。

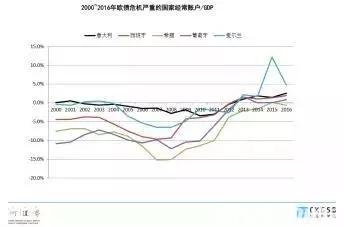

2.欧债危机重灾区的贸易赤字持续改善

2008年金融危机后,欧债危机爆发。在此期间,欧洲国家一直处于比较混乱的状态。我们重点分析受到欧债危机影响最为严重的国家,如意大利、西班牙、希腊、葡萄牙和爱尔兰。如上图所示,这些国家的经常项目/GDP数值几乎长期为负值,说明这些国家在大量进口,增加负债。经常项目变为正数,说明这些国家的出口越来越多,越来越有有竞争力。从负转为正的过程中,这些国家从债务危机中慢慢恢复过来,欧债危机才得以缓和。

欧债危机除了直接严重影响到欧洲国家的经济发展外,还使全球贸易增速显著下滑。直到2016年上半年,全球贸易增速才回暖。全球经济贸易复苏,国家和企业基本面也同时向好。

政治摩擦也是经济发展放缓的一个不可避免的影响因素。例如特朗普任美国总统后,做出一系列对中国甚至其他各国发展不利的政治举措,导致全球经济处在一个前所未有的低迷期。

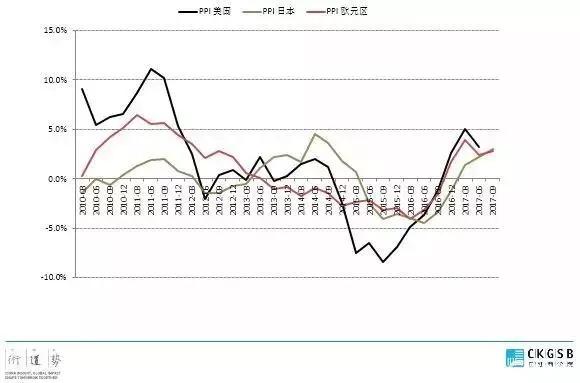

3.通胀回升

PPI是衡量通胀的关键指数,对于企业来说尤为重要。通胀为负,价格走低,不利于企业发展。通胀回升为正,有利于企业盈利。

我们先看发达国家的情况,2014年-2015年时期,发达国家(美国、日本等)出现通货紧缩,企业盈利能力被大大削弱。直到2016下半年,全球PPI指数重回正轨,企业恢复盈利。

对于中国,从2012年到2016上半年,我国的PPI一直为负值,这是企业无法盈利的重要原因。2016年以后,PPI指数转负为正,市场商品价格有了新增长,企业才扭亏为盈。除了PPI,CPI以及GDP评监指数都是重要的衡量标准。总而言之,有了通胀才会有增长。

4.中国经济好转——从上市公司看经济情况

中国经济的好转同样也投射到中国上市企业基本面的变化上。无论是金融公司还是非金融公司,从2016年下半年开始,公司的收入重新回到了一个相对的高位。如图表中反映,2017年非金融公司实际收入增长率为20%左右,这是一个相当高的数值。

5.风险可控——债务、资本流动得到控制,汇率压力减小

金融危机影响波及全球,唯独中国没受到金融危机的冲击,甚至在2008至2009年仍保持较快增长,其中一个重要的原因是政府用债务手段拉动GDP增长。

2008年,我国债务是GDP的1.5倍,后来高速增长到2.5倍,这是一个非常严峻的问题。但到2016下半年,政府通过供给侧改革加强对债务的管理,稳定了债务增长,债务风险得到有效管控。

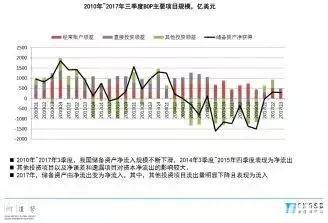

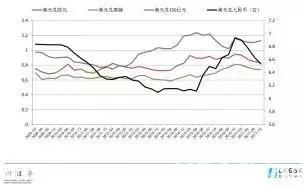

全球资本市场对中国的担忧表现在中国的外汇储备和汇率上。图表中的黑线表示我国储备资产增长和下降的趋势。可以看出,从2014起,我国的储备资产急剧下跌,其中原因之一是资产外逃现象严重,国内投资者和国际资本家普遍开始担忧中国市场,于是将钱从中国投向海外。但在2016年下半年至2017年的三个季度内,我国外汇储备重新回到正的增长,这是一个非常重要的变化。

我们再看整个外汇储备和汇率的变化,图表中的黑线表示人民币兑美元的汇率。2015年9月以前,人民币兑美元的汇率一直在升高,但通过政府对外汇的管控,人民币又重新升值,现在基本稳定到6.3左右。

在看完整个全球的宏观经济形势之后,下面是我对2018年投资的一些判断与建议。

现在是从2008年金融危机以来最好的时期。全球几个最大的经济体同时实现增长,中国经济也有好转,宏观风险得到控制。整体宏观环境基本面呈现好势态,有利于股权投资。

最近几年,美国对中国进行贸易挤压,并将中国列为战略竞争对手。这些是我们自改革开放以来从未经历过的事。这意味着全球治理的架构需要重组。投资与发展离不开世界大环境,前所未有的国际形势给经济发展带来许多不确定性。无论现在的宏观数据多么理想,现在的数据不一定代表将来。同时,持续稳定发展并非仅仅依靠中国的努力就能做到,这需要全球所有的大经济体齐心协力,共同解决问题。

对于全球治理风险,站在投资者的角度,我认为大家有两点可以做到:

1.降杠杆

虽然现在许多中国企业家都在加大对自己企业的投资,但是我们还是应该在没有较大风险的情况下再进行进攻性比较强的投资。在现在的形势下,我认为应该降杠杆。

2.对低风险资产的匹配

比如黄金,在过去3-5年,市场不景气,不是一个很好的投资,但在全球不确定性非常大的情况下,黄金可能会成为一个比较好的投资。